Международная система безналичных расчетов и интеграция в нее Российской империи. Вклад в становление мировой экономики*

Введение

Система безналичных расчетов, безусловно, была одним из наиболее важных элементов интеграционных процессов в области торговли в контексте развития мировой экономики. Обслуживая торговые интересы как внутри Европы, так и за ее пределами, система безналичных расчетов — особенно в ее итальянском «варианте», связанном с обращением переводных векселей на заграничные места (тратт)1, — способствовала беспрепятственному проведению расчетных операций между европейскими торговцами, поддержанию ликвидности в регионах, где не хватало драгоценных металлов как средств платежа, и, наконец, кредитованию европейской заморской торговли за счет фирм и банков, расположенных в Европе. Как следствие, система безналичных расчетов, по крайней мере частично, дополнила и вытеснила потоки драгоценных металлов, соединявшие страны и континенты в раннее Новое время. Именно поэтому это был ведущий фактор зарождавшейся в то время интеграции, который одновременно с развитием торговли постоянно расширял свое влияние на все большие части Европы, а начиная с XVI в. — на весь мир. Безналичная платежная система была неотъемлемым элементом неразрывно связанных международной и межконтинентальной торговли, внесшим значительный вклад в возникновение мировой экономики и интеграцию различных регионов мира к середине XIX в. В то же время специальное изучение системы безналичных расчетов помогает уточнить детали этой интеграции, т.е. выделить различные стадии процесса, отражающие постепенное объединение экономических зон через регулярные безналичные сделки.

Первая часть статьи посвящена подробному рассмотрению процесса развития международной системы безналичных расчетов, для чего дается краткое изложение результатов новейших исследований по этому вопросу. Таким образом, я хотел бы выделить основные эволюционные стадии интеграционного процесса и, в прямой связи с этим, постоянное усиление экономических контактов внутри Европы, с одной стороны, и между европейской системой платежей и другими регионами — с другой. Во второй части будет описан процесс включения финансовых рынков Российской империи в международную систему безналичных расчетов. И, наконец, в третьей части работы я хотел бы подчеркнуть значение безналичной торговли для становления мировой экономики.

Система безналичных расчетов и ее развитие от Средних веков до 1914 г.

Интеграционные процессы в области международной системы безналичных расчетов можно понимать как последовательность нескольких стадий развития, которые не всегда могут быть явно отделены одна от другой, в том числе и потому, что зачастую отсутствуют соответствующие источники2. В данном случае, с одной стороны, необходимо различать интеграцию регионального финансового рынка в конкретный период времени в европейскую международную систему безналичных расчетов, центр которой до конца XIX в. Европой и ограничивался. С другой стороны, речь может идти о связи регионального финансового рынка с международным финансовым центром. Эта связь является, главным образом, «предварительной стадией» и предпосылкой для интеграции регионального рынка переводных векселей (тратт) в существующие международные системы безналичных расчетов. Критериями этой интеграции являются: довольно обширная география мест, на которые котируются иностранные векселя на данном финансовом рынке; разветвленная сеть финансовых центров за рубежом, котирующих векселя на данный финансовый рынок, и, наконец, регулярные котировки во всех направлениях. Простая связь регионального финансового рынка с международным финансовым центром требует лишь (сравнительно) регулярных операций с переводными векселями между регионом и центром или другими регионами3.

Результаты данного исследования позволяют предположить существование, по крайней мере, двух основных типов интеграционного процесса. Первый характерен для Европы и ее периферии — Балтийского региона (соответственно, Российской империи) и Леванта (соответственно, Османской империи)4. Второй тип интеграции наблюдается за пределами Европы, где на территориях, испытывающих влияние европейцев, постепенно распространялась европейская техника безналичных расчетов. В то время как в Европе интеграционный процесс начался с разработки техники безналичных расчетов в ходе так называемой торговой революции XII—XIII вв., за пределами Европы этот процесс сильно запоздал, начавшись не ранее конца XVIII в. Основные различия между двумя путями развития заключались в следующем. В Европе ядро интеграционного процесса находилось в Северной Италии, постепенно расширяясь на протяжении веков5. По мере того как интеграция затрагивала вексельные рынки, расположенные на периферии ядра, эти регионы становились частью международного финансового центра, который, таким образом, на первых порах расширялся в основном к северу и западу — в Англию, Францию, Нидерланды и на Пиренейский полуостров; затем, когда в XVI в. центр европейской экономики переместился к Атлантическому океану, интеграционный процесс переместился в основном на восток — в Германию, Прибалтику, Российскую и Османскую империи. В отличие от европейской модели, новые вексельные рынки неевропейской зоны XVII—XVIII вв. были, как правило, напрямую связаны с европейским центром, в особенности с Лондоном, Амстердамом или Парижем. Наряду с ядром системы международных расчетов, развивались и подсистемы — прежде всего, в Южной и Восточной Азии с Австралией, а также в Северной и Южной Америке, хотя их «члены» были гораздо менее тесно связаны друг с другом, чем с рынками, расположенными в европейском ядре.

Интеграционный процесс в Европе

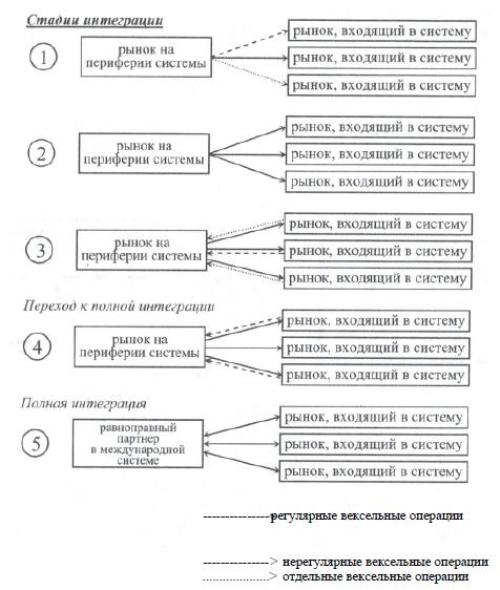

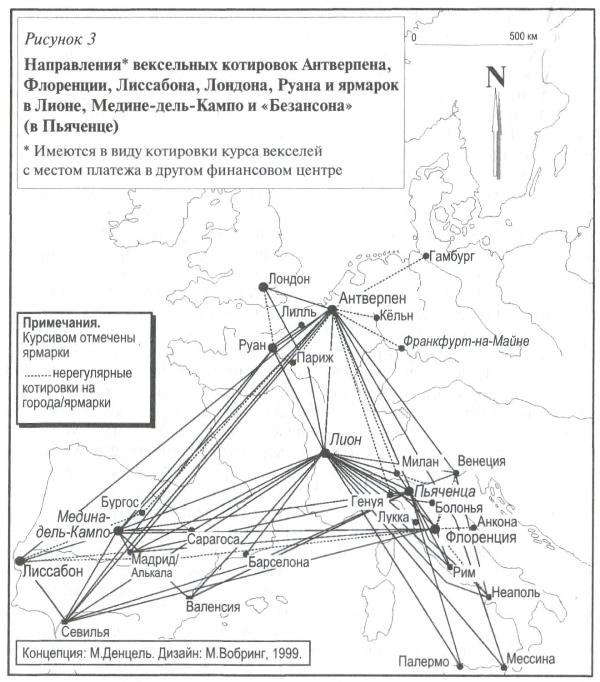

Интеграционный процесс, который Европа переживала в период со Средневековья до XIX в., может быть разделен на 4 стадии (Рисунок 1). Стадия 1 соответствует средиземноморской системе безналичных расчетов XIV и XV вв., которая складывается к середине XIV в. Ядро системы, расположенное в Италии, было связано с Северо-Западной Европой, с восточным побережьем Пиренейского полуострова, Северной Африкой и Левантом (Рисунок 2). С точки зрения стадий интеграции, изображенных на Рисунке 1, финансовые рынки, расположенные в треугольнике с вершинами в Италии, на восточном побережье Пиренейского полуострова и в Северо-Западной Европе, были полностью интегрированы в систему (стадия 5), в то время как валютные биржи Леванта или Севильи были лишь более или менее тесно с нею связаны6.

Рисунок 1. Интеграция в международную систему безналичных расчетов для европейских рынков иностранных векселей (тратт)

Стадия 2 связана с процессом смещения основного центра системы безналичных расчетов из зоны Средиземноморья к Атлантическому побережью. Он начался с европейской морской экспансии в XV в. и продолжался в XVI и начале XVII в. С конца XV в. страны и порты Атлантического побережья приобрели общеевропейское экономическое значение, поскольку они стали местом отправления и назначения в мореплавании и транспортировке грузов. Атлантические регионы стали играть намного большую экономическую роль, чем в Средние века, не только из-за притока драгоценных металлов из Нового Света, но также благодаря португальской торговле пряностями и другими азиатскими ценными товарами. Однако итальянские купцы, преимущественно из Генуи и в меньшей степени из Флоренции, все еще преобладали в этот период в сделках как в купеческой среде, так и в некоторых случаях с правительствами государств того времени. Благодаря итальянским купцам, Севилья и Лиссабон стали одними из наиболее важных финансовых рынков Европы. Эти города вместе с кастильскими ярмарками были интегрированы в систему безналичных расчетов примерно к середине XVI в. Специализированные финансовые ярмарки в Кастилии, Лионе и «Безансоне»7 (или позднее в Пьяченце), на которых торговля деньгами почти полностью вытеснила торговлю товарами, составляли основу сети безналичных расчетов для всей Южной и Западной Европы (Рисунок 1, стадия 5)8. Помимо этой системы ярмарок, не только финансовым центром Северо-Западной Европы, но также и финансовым рынком общеевропейского значения стал Антверпен. На основе «постоянного рынка» в Антверпене была учреждена фондовая биржа (1531 г.), которая заменила фондовый рынок в Брюгге. На Антверпенской фондовой бирже через котировку переводных векселей устанавливался курс валют почти для всех важнейших финансовых рынков, на которых проводились операции с переводными векселями9. Техника учета векселей10 и индоссамента11, разработанная в Италии и усовершенствованная на Антверпенской бирже, сделала векселя ликвидными в небывалой до этого степени; банкиры более не нуждались в брокерах для вексельных операций, и выписывание нового векселя для каждой новой сделки перестало быть необходимостью12. Треугольник, сформированный Нидерландами, Пиренейским полуостровом и Италией, составил основу европейской системы безналичных расчетов, с которой другие экономические регионы, особенно Англия, Ганзейский союз и, вполне возможно, Верхняя Германия, поддерживали все более тесные и устойчивые вексельные отношения. Средиземноморская, или, скорее, италоцентричная, географическая структура была разрушена, и все важные финансовые рынки в Южной и Западной Европе были интегрированы в новую систему. Таким образом, XVI в. был эпохой, когда система безналичных расчетов переориентировалась со Средиземноморского региона на Атлантику. «Итальянская модель» сохраняла свое доминирующее положение в течение «эры генуэзцев» (Ф.Бродель). Возвышение Северо-Западной Европы стало возможным вследствие смещения экономического центра к Атлантическому региону, что позволило Северо-Западной Европе в течение XVII в. вытеснить Италию с ее традиционно ведущей позиции в платежной системе.

Источник: Denzel М.A. La practica deila Cambiatura // Europäischer Zahlungsverkehr vom 14. bis zum 17. Jahrhundert (Beiträge zur Wirtschafts- und Sozialgeschichte 58). Stuttgart, 1994. S. 529.

Для стадии 3, XVII—XVIII вв., характерна система безналичных расчетов, ориентированная на Северо-Западную Европу, с Амстердамом в качестве «мирового финансового центра». После 1620-х гг. ведущий регион европейской торговли, а также система безналичных расчетов перемещаются из Средиземноморья в Северо-Западную Европу. Ключевую роль в европейской торговле переводными векселями играли Северные Нидерланды и их торгово-финансовый центр — Амстердам, который в равной мере извлекал выгоду от деятельности новых финансовых институтов разных типов: с одной стороны, здесь функционировал рынок ценных бумаг, на котором велась торговля переводными векселями, с другой стороны, в городе действовал «ЗМввеНзапк», основанный на венецианской модели13, имевший собственную условную платежную единицу — «банковскую монету»14, используемую для операций объемом свыше 600 гульденов15. Таким образом, Амстердам был не только самым привлекательным, но также и наиболее безопасным финансовым рынком, о чем свидетельствуют котировки курсов векселей к 1630 г. из Амстердама на Венецию, Севилью, Лиссабон, Париж, Руан, Лондон, Антверпен, Лилль, Мидделбург, а также на ярмарки во Франкфурте-на-Майне, Нюрнберге, Гамбурге и даже Данциге16. География финансовых связей Амстердама показывает, что процесс внутриевропейской интеграции усилился во второй четверти XVII в. С этого времени установились более прочные и регулярные контакты с немецкими вексельными рынками, которые на протяжении XVI в. были связаны с финансовым центром преимущественно через итальянские центры, в частности Венецию, а теперь все чаще котировались в Северо-Западной Европе. Многочисленные «новые» вексельные рынки появились в Германском регионе в XVII и XVIII вв., например, Вена, ярмарки в Лейпциге, Бреслау и, наконец, Берлин17. Из-за голландских коммерческих интересов связи основных торговых центров Восточной Прибалтики, а также Архангельска с европейской системой безналичных расчетов стали укрепляться по мере того, как проживающие в этом регионе голландцы перешли к заключению финансовых сделок с родиной преимущественно на вексельной основе. Первые вексельные операции между Балтийским регионом и Северо-Западной Европой документально прослеживаются со второй половины XVI в.18, но до 1870-х гг. С.-Петербург был единственным пунктом в северо-восточной части Европы, полностью и постоянно интегрированным в международную систему безналичных расчетов. В целом Балтийский регион был в меньшей степени связан с центром системы безналичных расчетов, чем, например, Священная Римская империя. В Северо-Восточной Европе региональная подсистема безналичных расчетов сформировалась лишь в зачаточной форме, в то время как в Центральной Европе аналогичная система была сравнительно более развитой и внутренне структурированной19. Османская империя и, соответственно, Юго-Восточная Европа были связаны с европейской системой безналичных расчетов в еще меньшей степени. Хотя отдельные вексельные котировки на финансовые центры в этой зоне встречаются с конца XVII в., налаживание связей османских вексельных рынков с Южной и Центральной Европой началось с 1780-х гг. В конце XVIII в. финансовые связи Салоник и Смирны с европейским центром могут быть отнесены к стадии 3, Константинополя — даже к стадии 4 (Рисунок 1), соответствующей началу процесса полной интеграции. Вена, Ливорно, Генуя и Марсель занимали ключевые позиции в распространении европейской техники платежа в зоне Леванта. Первые признаки перехода к полной интеграции не были закреплены в течение XIX в. и даже сошли на нет в 1850-е — 1860-е гг.20 Так же, как и для Балтийского региона, имеются свидетельства о развитии подсистемы финансовых связей внутри Османской империи лишь в зачаточной форме.

Источники: Denzel М.А. (Hrsg.) Währungen der Welt IX: Europäische Wechselkurse vor 1620. Stuttgart, 1995. S. 32; Denzel M.A. La practica della Cambiatura. S. 529.

В Западной и Южной Европе также произошла интеграция нескольких «новых» финансовый рынков, хотя по сравнению с растущими регионами Центральной и Восточной Европы их было относительно немного. Среди прочих заслуживают упоминания Кадис, который сменил Севилью в качестве важнейшего испанского транзитного порта, Бильбао и Порту, затем Бордо и Марсель — оба были важнейшими транзитными портами для атлантической и средиземноморской торговли Франции в XVIII в. — и Копенгаген на границе между балтийской и атлантической зонами торговли. К этой группе также принадлежит Ливорно в Италии — свободный порт, ставший центром английской средиземноморской торговли и главным платежным посредником между Западной Европой и Левантом в XVIII в. В то время как эти финансовые центры, признанные на международном уровне, можно считать полностью интегрированными в мировую систему еще до середины XVIII в. (стадия 5), другие «новые» финансовые центры имели лишь региональное значение, и их развитие никогда не выходило за пределы начальных стадий процесса интеграции, располагаясь обычно в промежутке между стадиями 2 и 4. Тем не менее эти региональные вексельные рынки достаточно важны для развития региональных подсистем в Нидерландах (с Гентом, Брюсселем, Мидделбургом, Роттердамом), во Франции (с Монпелье), в Италии (помимо прочих, с Анконой, Бари, Лечче, Мессиной, Палермо), на Британских островах (с Дублином, Корком).

Стадия 4, характеризующая систему безналичных расчетов XIX в., ориентированную на Северо-Западную Европу с Лондоном в качестве «мирового финансового центра», началась с закатом Амстердама как торговой столицы на северо-западе Европы в XVIII в. Хотя Амстердам сохранял позиции ведущего финансового рынка в своем регионе и в Европе до французской оккупации (1795 г.), Лондон становится его сильным конкурентом уже ко второй половине XVIII в. Важными факторами этого развития были не только появившаяся в Великобритании банковская система современного типа, постепенный переход страны к золотому стандарту и последовательное распространение безналичных расчетов в Лондоне и близлежащей округе, но также, помимо прочего, громадный рост английской торговли в Европе и за ее пределами и, наконец, начало промышленной революции. В Лондоне признавались в основном текущие вексельные курсы морских портов как «новых» вексельных рынков. В то же время расчеты с финансовыми рынками внутри страны в течение всего XVIII в. Лондон проводил через Амстердам, что было характерной особенностью статуса этих двух финансовых центров в мировой системе безналичных расчетов. После 1815 г. Лондон был безусловно важнейшим финансовым рынком в Северо-Западной Европе. В качестве центра ведущей промышленной и торговой державы мира Лондон неизбежно становится мировым финансовым центром и, следовательно, главным вексельным рынком21.

В эпоху после Наполеоновских войн континентальная Европа к западу от воображаемой линии «Стокгольм/Данциг — Венеция/Триест» в большой степени была интегрирована в международную систему безналичных расчетов. Российская империя была связана с этой системой через С.-Петербург, вошедший в нее с 1820 г., а также через Одессу, которая еще находилась в процессе интеграции (стадия 3, через Ливорно)22. Похожие тенденции наблюдались в Османской империи, хотя там ни один региональный финансовый рынок не дорос до стадии полной интеграции с европейской системой безналичных расчетов. В Европе лишь несколько «новых» региональных финансовых рынков еще находились в процессе интеграции с центром. Как и раньше, это были пункты, расположенные на периферии уже интегрированного региона: в первую очередь, Триест, который был свободным портом в XVIII в., а в XIX в. стал основным финансовым посредником между Габсбургской монархией и Левантом23, а также Варшава, вытеснившая Данциг с позиции ведущего польского вексельного рынка24. Броды в Галиции, расположенные недалеко от границы между Габсбургской и Российской империями, с начала XIX в. стали вексельным рынком регионального значения (стадия 2)25. Кроме того, необходимо отметить Патры и Афины, связи которых с европейской системой начали налаживаться после обретения Грецией независимости (стадия 2), а также оккупированные англичанами Ионические острова (Корфу, Закинф и Кефалинию, примерно с 1815 г.) и Мальту (с 1809 г.)26. На территории будущей Румынии торговые справочники тех лет упоминали в качестве центров операций с переводными векселями (стадия 2) Бухарест, валашский свободный порт Брэилу, молдавский свободный порт Галац и ярмарки в молдавских Яссах; лишь Вена котировала более менее регулярно в середине XIX в. только одну из них — Бухарест (стадия З)27. И, наконец, Берлин был признан мировым финансовым центром — Лондоном — и, таким образом, полностью интегрирован в международную систему безналичных расчетов (стадия 5) только во второй половине 1860-х гг.28 Испанские города рангом ниже Мадрида, Кадиса и Бильбао: прежде всего, Севилья, Барселона, Сантандер, Малага и Валенсия (до 1880-х гг.), а также Гибралтар (1809—1833 гг.) — время от времени на несколько лет появлялись в сводках вексельных курсов Лондона как «новые» вексельные рынки (места платежей по векселям). Как правило, эти города не продвигались дальше стадии 3 в интеграционном процессе29. Единственным исключением являлась развивающаяся столица Каталонии — Барселона, которая в качестве важнейшего испанского средиземноморского порта и промышленного центра стала международно признанным и полностью интегрированным в мировую систему финансовым центром. Векселя с местом платежа в Барселоне котировались на биржах разных городов Европы (стадия 5)30.

Другой характерной чертой этих десятилетий был нараставший упадок и в результате исчезновение некоторых региональных звеньев мировой системы безналичных расчетов. Причины этого были разными. Введение английского фунта в Ирландии в 1826 г. вывело за пределы международной системы Дублин и Корк31. Другой причиной было перемещение торговых потоков, например, во Франции — от Бордо к Гавру, в Польше — от Данцига к Варшаве32. Из-за постепенной стандартизации валют в зоне Немецкого таможенного союза (20//уеге/я) потеряли значение более мелкие центры вексельных операций в Центральной Европе, например, Аугсбург в пользу Франкфурта-на-Майне и Лейпциг — в пользу Берлина. Те же изменения можно наблюдать в Швейцарии после унификации валюты в 1850 г., где на первый план выходят Базель, Женева и Цюрих, в то время как Санкт-Галлен, Лозанна или Винтертур в лучшем случае сохраняют местное значение34. С точки зрения развития безналичных расчетов, XIX в. примерно до 1870 г. можно, по существу, считать эпохой стагнации, что, тем не менее, следует рассматривать не как негативную тенденцию, а как признак высокой стабильности системы, сохранявшейся десятилетиями. Важнейшей ее чертой было активное взаимодействие ведущих финансовых рынков во главе с Лондоном.

Интеграционный процесс за пределами Европы до 1870 г.

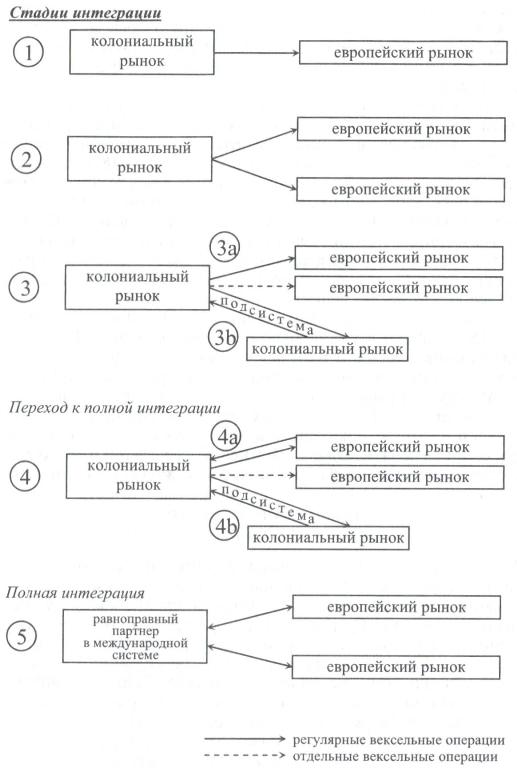

В неевропейских регионах мира системы безналичных расчетов развивались очень по-разному в зависимости от потребностей и коммерческой целесообразности. С началом европейской экспансии купцы и компании из Старого Света принесли в эти регионы технику безналичных сделок. Согласно Рисунку 4, интеграционный процесс за пределами Европы так же может быть разделен на пять стадий, которые, однако, отличаются от европейских. Сравнительно тесная связь с одним или несколькими европейскими финансовыми рынками являлась типичной чертой интеграционного процесса в неевропейских странах. При помощи европейских финансовых рынков, выступавших в качестве посредников, неевропейские страны могли заключать безналичные сделки с другими центрами в Европе. Еще одной характерной чертой этой системы было развитие подсистем, в рамках которых колониальные финансовые рынки могли поддерживать контакты между собой и вести безналичные расчеты, не обращаясь к европейскому посредничеству.

Рисунок 4. Интеграция в международную систему безналичных расчетов для европейских рынков иностранных векселей (тратт)

Далее хотелось бы сосредоточиться на двух важнейших и интереснейших регионах неевропейского мира: Северной Америке и Юго-Восточной Азии35. Из-за нехватки драгоценных металлов на Североамериканском континенте36 система расчетов развивалась там несколько по-иному. Со второй половины XVII в. вексельные сделки с Великобританией, особенно Лондоном, стали обычным способом финансирования трансатлантической торговли37. «При операциях с векселями, местом платежа в которых указывалась метрополия, колонисты следовали европейским нормам и процедурам. Между Филадельфией и Лондоном векселя выписывались, представлялись к оплате и опротестовывались (в случае неплатежа) так же, как и между Амстердамом или, скорее, Дублином, и Лондоном»38. Но как раз здесь и кроется основное отличие от Европы: вексельные сделки, как правило, проводились в одном направлении, т.е. векселя выписывались в американских колониях и оплачивались в Лондоне (стадия 1), и редко — наоборот. Примерно с 1650 г. Бостон стал первым североамериканским вексельным рынком, затем за ним последовали Нью-Йорк, Филадельфия и, наконец, Балтимор, как «город-спутник Филадельфии»39, отчасти также Новый Орлеан и Чарлстон40. В вексельных операциях Тринадцати колоний** Лондон был, очевидно, основным партнером, но Бристоль, Ирландия, Шотландия и в некоторой степени Амстердам также участвовали в трансатлантических безналичных сделках. В XVIII в. «филадельфийцы стали главными банкирами для своего уголка мира»41. Сравнительно стабильный курс векселей с местом платежа в Лондоне вследствие расширения роли Филадельфии в торговле, а также увеличение прибылей и возможности для арбитражных сделок сделали Филадельфию «Амстердамом Нового Света»42 к концу колониальной эпохи43.

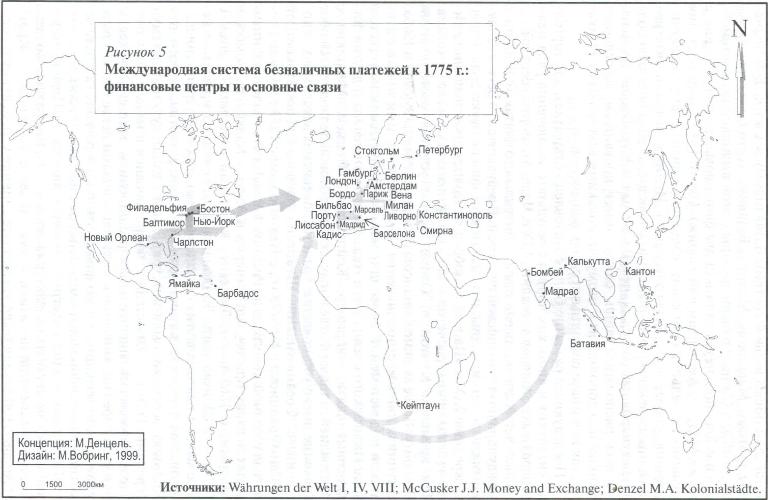

Если рассматривать все неевропейские страны, то связь с международной платежной системой к 1800 г. лучше всего была развита в независимых Соединенных Штатах Америки. К 1840 г. трансконтинентальные вексельные операции на Атлантическом побережье, которые в XVIII и в начале XIX в. все еще распределялись по разным финансовым центрам, стали все в большей степени концентрироваться в Нью-Йорке, ставшем ведущим вексельным рынком на Американском континенте. В Соединенных Штатах из числа других центров до конца Гражданской войны смог «дожить» лишь Новый Орлеан благодаря своему выдающемуся положению во внешней торговле. Кроме того, с началом «золотой лихорадки» в Калифорнии развивающийся Сан-Франциско стал финансовой столицей американского Запада. Все остальные города Соединенных Штатов — и также большинство канадских городов44 — были частью внутриконтинентальной платежной системы45. Внутриамериканские вексельные котировки дают информацию о распространении системы безналичных расчетов в Северной Америке. В начале существования США подсистема финансовых рынков, находящихся в процессе интеграции или уже интегрированных, безусловно, была основана на прежних связях. К середине XIX в. эта подсистема охватывала лишь Атлантическое побережье и прилегающие штаты Среднего Запада с Сент-Луисом в качестве самого восточного аванпоста и Детройта в качестве самого северного. Помимо Нью-Йорка, в конце XIX — начале XX в. важнейшими вексельными рынками в Северной Америке были Новый Орлеан, Бостон, Чикаго, Сент-Луис, Чарлстон, Саванна, Сан-Франциско и на некоторое время также Цинциннати и Монреаль46. В то же время связи с Европой стали более тесными: за исключением Лондона, на атлантических вексельных рынках около 1800 г. котировались векселя с местом платежа в Амстердаме, Париже и/или Гамбурге. Точно так же в нью-йоркский лист регулярных котировок трансатлантических векселей вошли Антверпен, города Швейцарии, Франкфурт-на-Майне и Берлин47.

В зону Индийского океана48 безналичные расчеты принесла экспансия португальцев в XVI в.49 В то время вексельные операции на итальянский манер в этом районе были невозможны, поскольку там проживало не так много европейцев, торговавших с помощью векселей, и до XIX в. азиатские торговцы не участвовали в европейской системе безналичных расчетов, основанной на доверии к векселю как к платежному инструменту. Как правило, азиатские торговцы очень редко принимали в качестве оплаты различные виды долговых обязательств. Когда Ост-Индские компании наладили здесь свою торговлю и платежи, безналичные сделки между отделениями компаний в Азии и правлениями в Европе стали более привычным делом50. Начиная с конца XVII в. Калькутта, а также Мадрас и Бомбей стали основными британскими вексельными рынками в Индии. Как только Ост-Индская компания в Кантоне с 1761 г. начала использовать векселя для сделок с Европой и Индией, появилась региональная вексельная сеть, созданная европейцами в Азии в дополнение к прямым связям с Европой и сделкам в Индии. Калькутта и Кантон стали ядром европейской вексельной сети в Азии, простиравшейся от мыса Доброй Надежды до Японии и затем в XIX в. до Австралии и Новой Зеландии. Калькутта стала самым значимым вексельным рынком в поддерживаемой в первую очередь европейцами системе безналичных расчетов в зоне Индийского океана к концу XVIII — началу XIX в. Примерно до 1820 г. азиатская подсистема платежей, фактически налаженная Ост-Индской компанией, использовалась всеми европейскими участниками азиатской торговли. По сравнению с безналичными сделками в Европе, эти структуры во внутриазиатской платежной системе находились, конечно, в зачаточной стадии, и доля сделок внутри региона была сравнительно небольшой. В течение XIX в. вексельные рынки Юго-Восточной Азии наладили обширные связи с международной системой безналичных расчетов. Тем не менее эти рынки были полностью интегрированы в мировую систему лишь после Первой мировой войны. Юго-Восточная Азия характеризовалась большим числом вексельных рынков, с разной степенью интенсивности совершавших сделки с Европой, и все они постепенно объединялись в собственную азиатскую подсистему. Первая стадия этой внутриазиатской интеграции (Рисунок 4, стадия 3Ь) уже была достигнута к 1820-м — 1830-м гг., когда Калькутта, Мадрас, Бомбей и Кантон котировали векселя друг на друга. Калькутта, как «первая среди равных» в этой подсистеме, не нуждалась в котировке векселей на Кантон, который, в свою очередь, зависел от общемировой системы безналичных расчетов. В дополнение к этому, Маврикий, Манила, Батавия, Коломбо и, возможно, после 1830 г. Сингапур были связаны с этой азиатской подсистемой, как и с Европой, через один или два финансовых рынка (Лондон, а также Мадрид, Амстердам или Париж). Около 1840 г. первая стадия развития вексельной сети в зоне Индийского океана, стадия формирования, скорее всего, была завершена. Индия с ее тремя интегрированными вексельными рынками, очевидно, играла большую роль в международных платежах, чем Восточная и Юго-Восточная Азия, которая располагала лишь одним интегрированным вексельным рынком и, в дополнение к этому, несколькими вексельными рынками, так или иначе связанными с мировой системой.

Последующее развитие было обусловлено открытием для торговли китайских и японских портов в результате заключения ряда международных договоров в середине XIX в. Через эти порты всего за несколько лет была налажена связь Центрального Китая и Японии с международной финансовой системой. В результате эти регионы также были интегрированы и в азиатскую финансовую подсистему. С середины XIX в. Шанхай приобрел международное значение в системе безналичных расчетов, с 1860-х гг. за ним последовала Иокогама. Тем временем Кантон в Южном Китае уступил свои позиции Гонконгу; более мелкие финансовые центры (Амой, Фучжоу и Кобэ) сохраняли лишь местное значение, будучи связанными только с азиатской подсистемой. В более широком географическом контексте в зоне Индийского океана в эти годы были установлены и другие финансовые связи, например, Кейптауна с Индией, Маврикия с Австралией, а также в отдельных случаях с Новой Зеландией. Особое значение имело установление транстихоокеанских вексельных отношений с Соединенными Штатами, первоначально Иокогамой (с Сан-Франциско с 1869/73 гг., с Нью-Йорком с 1873 г.). Стадия перехода к полной интеграции (Рисунок 4, стадия 4) началась в финансовых центрах Британской империи в Азии — Калькутте, Бомбее и Мадрасе, с 1862 г. — в Гонконге, Маврикии и Коломбо, затем с 1874 г. — в Шанхае, когда Лондон начал напрямую котировать векселя с местом платежа в этих финансовых центрах и внутрииндийская платежная сеть достигла достаточного уровня развития. Маврикий и Коломбо, вероятно, были интегрированы в азиатскую подсистему с середины 1870-х гг. Эта стадия, завершившаяся в начале 1880-х гг, характеризовалась значительным расширением азиатской вексельной сети через налаживание контактов с новыми вексельными рынками и их интеграцию в ядро финансовой сети региона, а также заметной интенсификацией вексельных отношений с Европой.

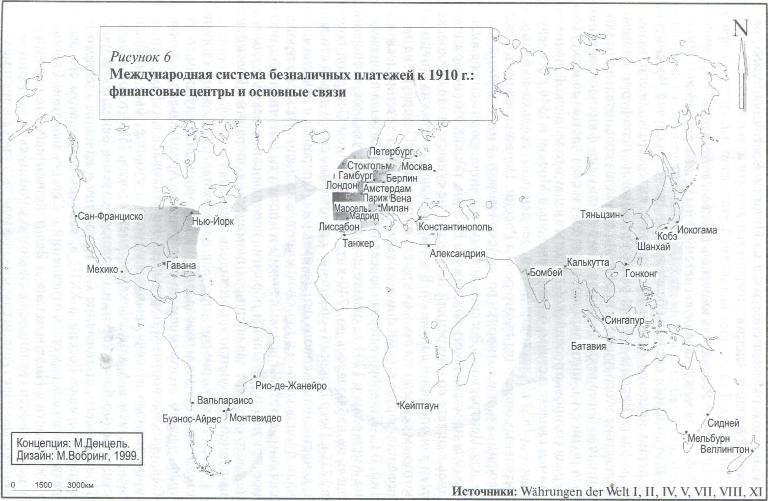

Последняя стадия интеграционного процесса до Первой мировой войны может быть охарактеризована — с учетом разных моделей кредитно-денежной политики — как эра золотого стандарта. Кроме того, для этой стадии было характерно слияние европейских и неевропейских путей развития: складывание единой мировой экономики стало теперь очевидным и в сфере безналичных расчетов. И хотя Европа оставалась ядром мировой системы, в нее была интегрирована Северная Америка с Нью-Йорком в качестве финансового центра. Европоцентричная система сменилась теперь двухполюсной атлантической системой. Когда на европейских финансовых рынках начали с 1870-х гг. котироваться векселя на Нью-Йорк (среди прочих — в Париже в 1871 г., Бремене в 1873 г., Берлине в 1887 г., Цюрихе в 1890/98 гг., Копенгагене в 1899 г., Триесте в 1900 г., Стокгольме в 1907 г.)51, процесс перехода от связи с международной платежной системой к интеграции в нее был завершен: к рубежу веков Нью-Йорк стал первым равноправным партнером в системе безналичных расчетов за пределами Европы.

Мировая система безналичных расчетов в эпоху золотого стандарта (1870-е гг.—1914 г.)

После 1870 г., вслед за введением национальных валют в Италии и Германии52, а также с появлением национальных центральных банков53, изменилась географическая структура финансовой системы на Европейском континенте. В результате некоторые вексельные рынки в Европе стали ненужными. Вследствие двух вышеуказанных нововведений отделения национальных банков теперь могли предоставлять финансовые услуги по всей стране. В результате вексельные курсы финансовых центров внутри стран, имевших центральные банки, располагавшиеся, как правило, в столицах, стали в обязательном порядке указываться в официальных биржевых бюллетенях. Таким образом, с конца XIX в. число западно-, южно- и центральноевропейских вексельных рынков снизилось. Тем не менее распространение механизма золотого стандарта54, появление телеграфного перевода55, а также чекового обращения привели к интенсификации платежных операций между этими национальными финансовыми центрами.

В дополнение к этому, «новые» вексельные рынки Европы или были полностью интегрированы в международную систему, или наладили с ней устойчивые связи. Так, швейцарские центры (Базель, Женева и Цюрих) стали полноправными членами системы с 1870-х гг. (Рисунок 1, стадия 5)56; скандинавские центры (Стокгольм, Копенгаген, позднее также Христиания/Осло) находились в процессе интеграции с 1880-х гг. (стадия 3 или 4), в частности, при посредничестве Берлина. Даже Москва стала принадлежать к этой группе финансовых центров с 1893 г., когда Лондон — главный вексельный рынок Западной Европы — начал публиковать в своих биржевых сводках курсы векселей с платежом в промышленной столице Центральной России (стадия J)57. Кроме того, вексельные рынки недавно образованных государств Юго-Восточной Европы (с центрами в Белграде, Бухаресте и Софии) стали более тесно связанными с европейскими рынками с 1880-х гг. (стадия 2), однако до Первой мировой войны регулярно на них не котировались58.

Другие экономические зоны — регион Индийского океана с Восточной Азией и Австралией, Латинская Америка, Африка, Левант с Ближним Востоком — до Первой мировой войны в основном не были интегрированы в эту зарождавшуюся биполярную систему, но они наладили более тесные связи с ее ядром59. Увеличились регулярность и интенсивность вексельных котировок на неевропейских финансовых рынках, а также выросло число таких рынков. Финансовые центры, в которых во второй половине XIX в. были учреждены отделения европейских банков, специализировавшихся на внешнеторговых и вексельных операциях60, котировали прежде всего векселя на Лондон, в меньшей степени — на Нью-Йорк, Париж и Гамбург. Кроме связей с европейскими финансовыми центрами, экономически сильные неевропейские зоны — от Восточной Азии до Америки — укрепляли внутренние финансовые связи; эти процессы шли, например, в рамках внутренней платежной сети (domestic exchange) в Северной Америке61, в зоне чрезвычайно интенсивных вексельных операций в треугольнике «Бомбей — Иокогама — Сидней», отчасти на Атлантическом побережье Латинской Америки и, наконец, в Леванте.

Насколько далеко могли распространяться подобные связи в последние годы XIX — начале XX в., можно показать на примере Юго-Восточной Азии, где в 1880-е гг. началась стадия консолидации, во время которой снизилось количество азиатских финансовых центров, котировавших Лондон; точно так же в Европе стали котироваться лишь несколько основных финансовых центров данного региона. В Индии Калькутта выполняла функцию главного финансового рынка, хотя там и не было центрального банка. Менее крупные транзитные порты (например, Порт-Луи на Маврикии) все более теряли значение для безналичных операций, по мере того как на первый план выходили прямые связи. В противоположность этому, «новые» финансовые центры на периферии азиатской платежной сети успешно налаживали связи с ее ядром, если им удавалось усилить свои экономические позиции благодаря «колониальному правлению». На рубеже веков этот процесс достиг апогея: Сингапур, Манила, Иокогама, Батавия, Сайгон, Бангкок и Ухань, т.е. все важные финансовые центры (которые могли быть указаны в качестве места платежа по переводному векселю. — Прим. ред.) в Восточной и Юго-Восточной Азии, вошли в региональную платежную сеть, равно как и Сидней с Мельбурном, главным образом потому, что к концу XIX в. заметно усилились их связи с Европой и США. Тем не менее еще не произошла полная интеграция азиатских финансов рынков в международную платежную систему. Векселя из этих центров с местом платежа в некоторых крупных городах Европы и США начали котироваться только после Первой мировой войны. Однако все большее значение финансовых рынков Восточной Азии (прежде всего, Еонконга и Иокогамы) по сравнению с индийскими стало заметно еще до 1914 г. Калькутта потеряла свое положение «первого среди равных» в азиатской системе: равнозначную ей позицию занял Еонконг. Это стало очевидным, когда к концу 1880-х гг. Калькутта начала котировать векселя на Еонконг. Кроме того, интеграция «новых» финансовых центров шла исключительно через Восточную Азию, в первую очередь через Еонконг, а с началом Первой мировой войны — все больше через Иокогаму. Таким образом, основной центр азиатской платежной сети наконец сместился из Индии в Восточную Азию, т.е. в Южный Китай и Японию.

Российская империя в процессе интеграции в международную систему безналичных расчетов

В отношении системы безналичных расчетов случай Российской империи является одним из наиболее интересных, поскольку это была часть Европы, хотя и расположенная на периферии системы. Вследствие этого процесс интеграции начался сравнительно поздно, и прошло более века до тех пор, пока лишь один финансовый рынок был полностью интегрирован в систему и стал частью ее ядра. Хотя первая котировка российской валюты в валюте голландской, по имеющимся свидетельствам, была проведена в Москве в 1540 г. и следующая — в 1633 г.62, до конца XVII в. нет данных о сколько-нибудь значительных операциях такого рода в России. Первоначально это были неофициальные котировки российской валюты в иностранной валюте для Центральной России, потому что «иностранные переводные векселя не могли иметь хождения в России, так как они не принимались к оплате во внутренней торговле и не существовало банковской сети для операций с ними»63. В этом заключалась одна из причин, по которым векселя на только что основанный С.-Петербург не котировались зарубежными финансовыми центрами в течение десятилетий. В С.-Петербурге первая вексельная котировка была произведена на Амстердам в 1704 г., однако достаточной регулярности операций здесь не наблюдалось до 1740-х гг.64 С окончанием Северной войны в 1721 г. Петр Великий «обеспечил становление своей новой столицы в качестве финансового центра империи. Операции с векселями начали производиться в торговом квартале на Васильевском острове, и связанные с этим правовые нормы и институты получили официальное признание»65. Таким образом, использование векселя как платежного средства для внешнеэкономических операций с Российской империей постепенно «становилось нормой»66.

В С.-Петербурге этот процесс поддерживался, с одной стороны, столичным статусом города, а с другой стороны, явно лучшим его географическим положением по сравнению с Архангельском, который был лишь экспортным портом. На это указывает тот факт, что срок иностранного векселя, выписываемого в столице, был на 10 дней меньше, чем в Архангельске (65 дней против 75), что объяснялось существенно более коротким морским путем в Западную Европу67. Прежде всего, становление С.-Петербурга в качестве главного вексельного рынка России в XVIII в. явилось результатом его быстро развивавшихся торговых отношений с Северо-Западной Европой, в особенности с Нидерландами и Великобританией. Высокая степень вовлеченности голландцев в экономику Российской империи — первоначально через Архангельск — проявлялась также в системе безналичных расчетов, когда котировка на Амстердам оставалась доминирующей, если не единственной в С.-Петербурге к середине XVIII в. Даже когда в течение XVIII в. число английских купцов, участвовавших в российской торговле и платежных операциях, стало увеличиваться, большая часть вексельных операций продолжала проводиться через Амстердам, поскольку британская торговля с Россией также финансировалась голландскими инвесторами на протяжении значительной части столетия. Несмотря на то что Нидерланды все более вытеснялись из торговли после 1740-х гг., «в 1750-е гг. было обычным делом встретить там (в С.-Петербурге. — Прим. ред.) векселя, выписанные с местом платежа в Амстердаме и затем акцептованные68 британскими купцами, используемые для финансирования расширяющейся английской экспортной торговли из России»69. Котировки векселей с местом платежа в Лондоне становятся доступными в большем объеме не ранее 1760-х гг.70 Начиная с этого времени существуют свидетельства регулярных прямых вексельных операций между С.-Петербургом и Лондоном, хотя некоторое время они, вероятно, были ограничены несколькими компаниями. Гамбург и Стокгольм также начинают играть роль в расширявшейся платежной сети С.-Петербурга71, хотя доказательства, что Гамбург являлся прямым партнером С.-Петербурга по вексельным операциям, появились лишь в конце XVIII в.73, а для Стокгольма таких свидетельств вообще не существует. Согласно торговым справочникам того времени, важность Гамбурга для системы безналичных расчетов российской столицы на рубеже XVIII—XIX вв. была связана, с одной стороны, с растущей нестабильностью амстердамского «Wisselbank» и, с другой стороны, со все большими колебаниями стоимости денежных переводов в Нидерланды и Англию, вследствие чего даже платежные операции между Россией и Англией часто проводились через Гамбург73.

В то время как на сегодняшний день известна лишь одна вексельная котировка из Москвы за десятилетие 1805—1814 гг.74, котировки векселей из С.-Петербурга на Лондон, Амстердам, Париж и Гамбург регулярно публиковались в «Hamburger Borsenhalle»75 — прямое свидетельство высокого значения петербургского вексельного рынка для Гамбурга и всей Центральной Европы. После того как Лондон стал мировым финансовым центром в XIX в., С.-Петербург, как важнейший торговый город, тесно связанный с деятельностью английских купцов в Балтийском регионе, также получил статус главного финансового центра в этом регионе (тогда как центры, связанные с Амстердамом, в основном потеряли свои позиции). Это произошло примерно к 1820 г. Однако дальнейшего расширения географии вексельных котировок из С.-Петербурга не последовало. В лучшем случае торговые справочники того времени указывают, что, помимо четырех вышеупомянутых партнеров по вексельным операциям, в С.-Петербурге также периодически котировались Аугсбург, Вена и Триест, Константинополь и Смирна, Берлин, Бреслау и Лейпциг76. Расширение листа котировок произошло, лишь когда в него были включены Берлин и некоторые города Бельгии77. Эта тенденция сохранялась даже накануне Первой мировой войны. На протяжении XIX в. связи С.-Петербурга по операциям с иностранными переводными векселями были в основном ограничены зоной Северо-Западной Европы, но в случае необходимости проведения операций с другими крупными финансовыми центрами Европы последние могли брать на себя функции обслуживания этих контактов, выступая одновременно в роли главных инвесторов для России.

Финансовые связи С.-Петербурга с другими крупными центрами операций с иностранными векселями в Российской империи не отражены в официальных листах котировок, хотя они, без сомнения, имели место и даже усиливались в изучаемый период. В XVIII в. такими центрами были, прежде всего, Архангельск78 и Рига79 и, кроме них, вероятно, Москва. В конце XVIII в. «Рига стала... международным банковским центром, связанным, в частности, с Амстердамом и Гамбургом, выполняя также роль международного платежного посредника для восточной рублевой зоны»80. В XIX в. к этой группе присоединились Одесса, Варшава и Хельсинки81. Как правило, эти финансовые центры, так же как и С.-Петербург, котировали векселя с местом платежа за рубежом, однако они сохраняли лишь региональное значение в обороте иностранных векселей в Российской империи. В XVHI в. Архангельск проводил операции с иностранными векселями прежде всего с Амстердамом и Гамбургом (благодаря торговым отношениям с этими городами)82, тогда как Рига, сохранявшая столь же тесные контакты с Амстердамом и ганзейскими городами, функционировала как важнейший рынок иностранных векселей в Прибалтике. Так же как и котировки С.-Петербурга, рижские котировки публиковались в «Neue Hamburger Borsenhalle» до 1882 г., пока они не перестали интересовать немецких купцов83.

Единственным финансовым центром для Юга России в течение по меньшей мере нескольких десятилетий в середине XIX в. являлась Одесса с ее торговым портом, которая была относительно независима от С.-Петербурга и являлась посредником в платежах между российскими центрами и Северо-Западной Европой, Италией, югом Франции, Габсбургской монархией и Османской империей, хотя к 1870 г. здесь котировались только иностранные векселя на Лондон и Марсель84.

Как центр операций с иностранными векселями Москва была до второй половины XIX в. полностью в тени С.-Петербурга. Торговые справочники того времени сообщают, что до 1866 г. эти операции в Москве проводились в довольно скромном объеме и по большей части через С.-Петербург, а также через Одессу и Ригу. Прямых внешнеэкономических контактов при помощи операций с иностранными векселями в Москве не было, и поэтому, за редким исключением, нет информации о соответствующих котировках.

Только после появления частной банковской системы в России, и в частности в Москве (Московский Купеческий банк был основан в 1866 г., Московский Учетный банк — в начале 1870 г.), операции с иностранными векселями получили наконец-то основу для развития. В 1870 г. появилась официальная московская вексельная котировка. Московские векселя на заграничные места были дороже петербургских, однако теперь стало возможным напрямую проводить большую часть денежных переводов из Москвы за границу85. Примечательно, что в 1893 г. Лондон был единственным расчетным центром, включившим Москву как один из ведущих российских промышленных центров в свои биржевые бюллетени и регулярно котировавшим векселя на Москву, хотя и с некоторыми незначительными отличиями от векселей на С.-Петербург. Таким образом, с точки зрения британцев, накануне Первой мировой войны Москва стала российским финансовым рынком, равным по значению С.-Петербургу.

Значение системы безналичных расчетов для становления мировой экономики

Итак, каково было значение системы безналичных расчетов для зарождавшейся мировой экономики, или, скорее, для ее предшественника — мировой торговли? Здесь мы должны сосредоточиться на четырех аспектах данной проблемы.

1. Безналичные расчеты в сочетании с межконтинентальными потоками драгоценных металлов давали возможность как европейцам, так и неевропейцам финансировать международную торговлю и организовывать производство в колониях — например, создавать плантации. Необходимо отметить, что в XVI в. безналичные расчеты были еще довольно незначительны: наши источники говорят лишь о нескольких случаях, когда межконтинентальные сделки проводились с помощью тратг, возможно, вследствие пока еще высокого риска. Начиная с XVII в. значение тратт серьезно повысилось. В Азиатском регионе тратты были введены в обращение европейскими внешнеторговыми компаниями, а в Северной Америке популярность переводных векселей была обусловлена нехваткой драгоценных металлов как средства платежа. Во второй половине XVIII в. безналичные платежи стали постепенно замещать и даже вытеснять собой потоки драгоценных металлов в Азиатском регионе. Пересылка драгоценных металлов в международных расчетах до такой степени вышла из практики, что прекращение поставок серебра из Америки в начале XIX в. не могло серьезно повлиять на европейскую торговлю в Азии. Эта тенденция достигла максимального развития в эпоху золотого стандарта, когда тратты в валюте, обеспеченной золотом, особенно в фунтах стерлингов, выпущенные Банком Англии, находились в обращении наряду с настоящей валютой и им даже оказывалось предпочтение перед национальными валютами во многих заморских регионах. По этой причине современные исследователи любят говорить о золотовалютном стандарте86. Таким образом, безналичные расчеты обеспечивали ликвидность в тех местах, где ощущалась нехватка наличных денег или драгоценных металлов или где потоки драгоценных металлов могли быть полностью или частично заменены средствами безналичного платежа. Эти тенденции имели решающее значение для зарождения и консолидации европоцентричной мировой торговой сети, а также для функционирования мировой экономики, основанной на международном разделении труда, примерно с середины XIX в.

2. Через безналичные расчеты растущая международная торговля и зарождавшаяся мировая экономика были неразрывно связаны с неформальными финансовыми сетями. По сравнению с пересылкой драгоценных металлов в качестве средства платежа, торговля по безналичному расчету в большей степени зависела (и сейчас зависит) от взаимного доверия всех ее участников, будь они торговцами, владельцами плантаций или шахт, банкирами или чиновниками. Эта сеть частных лиц и институтов — банков, ведущих операции как в Европе, так и за ее пределами87, — помогала оптимизировать и поддерживать в стабильном состоянии сложные финансовые связи в международной торговой сети.

3. В конце концов торговцы и банкиры стали предпочитать вексельную форму безналичных торговых расчетов всем прежним способам, связанным с пересылкой звонкой монеты. Джон Хорсли Палмер, эсквайр, управляющий Банка Англии, заявил на слушаниях специального парламентского комитета по делам Ост-Индской компании в 1832 г.: «Если бы у меня была возможность расплатиться векселем по тому же курсу, что и золотым слитком, я предпочел бы вексель пересылке слитка по причине гарантированности платежа по векселю, выписываемому в трех экземплярах»88. К XIX в. безналичные операции между континентами были безопаснее пересылки драгоценных металлов, как и во многих областях Южной и Западной Европы со времен позднего Средневековья. Надежность этих операций в особенности возросла в конце XIX в. благодаря всеохватывающей европоцентричной сети банков, специализирующихся на внешнеэкономических операциях. Таким образом, возросшая безопасность расчетов, без сомнения, активно способствовала экономическому обмену между странами и континентами и, следовательно, вносила существенный вклад в развитие мировой экономики.

4. Наконец, скорость, с которой могли проводиться наличные операции, является еще одним аспектом, который нельзя недооценивать. Даже на протяжении значительной части XIX в. платежи на большие расстояния с помощью драгоценных металлов (наличных денег) и тратт занимали примерно одно и то же время, и в обоих случаях средства должны были перевозиться на корабле или сухопутным транспортом на одно и то же расстояние. Конечно же, в раннее Новое время попытки (весьма скромные) улучшить европейскую транспортную инфраструктуру сократили время доставки почты, но только появление новых транспортных средств в XIX столетии — парохода и железной дороги — привело к резкому сокращению времени транспортировки как драгоценных металлов, так и тратт. Если до XIX в. в индийско-европейской торговле было обычным делом ждать платежа по векселю от полугода до двух лет, то XIX в. в межконтинентальной торговле обращались двух- или трехмесячные векселя, а затем даже векселя, оплачиваемые по предъявлению, которые в конце концов влились в современный чековый оборот. Появление телеграфа сыграло решающую роль в стимулировании торговли по безналичному расчету: телеграфные переводы стали обычным делом между территориально удаленными регионами89, например, в Лондон из Калькутты и Шанхая с 1878 г., из Нью-Йорка с 1879 г., из Гонконга с 1880 г., из Бомбея с 1883 г., из Иокогамы с 1894 г., из Австралии с 1906 г.90 В частности, появление в нью-йоркских биржевых сводках отдельной колонки для телеграфного перевода в Лондон с декабря 1879 г. и в Париж, Амстердам и Германскую империю с 1909 г. можно рассматривать как логичное экономическое следствие роста трансатлантической торговли и сделок (в основном, безналичных) между США и Европой. В эпоху телеграфа реакция на изменение курса на вексельном рынке стала делом часов и минут — и это происходило в мировом масштабе. «Примерно к 1880 г. телеграфное сообщение было установлено между основными мировыми финансовыми центрами, и затем эта система расширялась и качественно улучшалась, причем как время передачи телеграфного сообщения, так и связанные с этим затраты существенно снизились. К 1908 г. на линии Лондон — Нью-Йорк можно было послать телеграмму и получить ответ за 2,5 минуты. Более того, с появлением телефонной линии между Лондоном и Парижем в 1891 г. связь стала предельно быстрой и стабильной»91. Чем быстрее и надежнее становились средства коммуникации, тем быстрее можно было осуществлять все формы безналичных торговых сделок. Не стоит и говорить о том, что транспортировка драгоценных металлов не могла конкурировать с ними в новых условиях.

Заключение

Формирование мировой экономики — в том смысле, как это понимали немецкие экономисты со второй половины XIX в., — стало результатом европейской экспансии начиная с XV в., связанной с расширением экономических и политических интересов растущих европейских держав. С XVI в. можно говорить о мировых торговых путях («global traffic»), находившихся под управлением и влиянием европейцев. В это время купец мог путешествовать по всему миру, о чем свидетельствуют путешествия молодого флорентийца Франческо Карлетти (1573/74—1636) между 1594 и 1602 гг.92 К XVIII в. меж- и внутриконтинентальная торговля характеризовалась увеличением числа более прочных и все более интенсивных связей, что позволяет говорить о системе мировой торговли. Бесспорно, что финансовые потоки как часть мировой торговли являлись решающим фактором, поддерживающим экономические связи между континентами. Пересылка драгоценных металлов или их безналичного эквивалента, тратты, «создавала тесную торговую сеть, связывавшую обширные части известного тогда мира»93. «В XVIII в. мировая торговля пережила колоссальное расширение, задолго до реального начала промышленной революции»94. Таким образом, формирование мировой экономики на основе международного разделения труда, обусловленного промышленной революцией, стало вершиной развития, которое на самом деле началось за несколько столетий до этого.

Развитие мировой экономики в значительной мере поддерживалось различными новыми формами платежей. В частности, безналичный платеж можно рассматривать как основной катализатор развития мировой экономики до 1914 г. Безналичные расчеты развивались одновременно с диверсификацией европейских форм и методов платежа и формированием сети вексельных и финансовых рынков во многих частях мира, имевших экономическое значение, а точнее, важных для торговцев. Это можно видеть на примере безналичных платежных сетей между Российской империей и Западной и Центральной Европой, а также между Восточной Азией и США. Накануне Первой мировой войны эта взаимосвязь на основе безналичной платежной сети и постоянных контактов между финансовыми рынками — Лондоном, С.-Петербургом, Москвой, Парижем, Берлином, а также Нью-Йорком — была столь прочной, что можно провести параллели с настоящим временем — «эрой глобализации». Интеграционный процесс в сфере безналичных операций обусловливал параллельное развитие различных частей мира и мировой экономики. Все более совершенная сеть вексельных и финансовых рынков, включавшая в себя один регион за другим, была способна предоставлять финансовые услуги все быстрее, во все большем объеме, все более широким слоям общества95 и со все более низкими затратами на проведение операций. В итоге безналичная платежная система и методы ее организации внесли огромный вклад в интеграционные процессы, идущие в зарождавшейся мировой экономике на протяжении раннего периода глобализации.

Автор — Денцель Маркус — профессор (Университет г. Лейпцига (ФРГ); Университет г. Больцано (Италия)).

1 Переводной вексель (тратта) — в самом общем виде письменное поручение одного лица другому уплатить третьему в известное время в известном месте определенную сумму денег. Вексель может храниться у кредитора до наступления срока платежа, а при определенных условиях может быть продан на финансовом рынке страны. Международные расчеты с помощью переводных векселей в самом общем виде имеют две схемы: 1) кредитор выписывает (трассирует) на своего заграничного должника вексель на сумму долга, выраженную в валюте страны должника, затем продает этот вексель у себя в стране; 2) заграничный должник покупает у себя на рынке и присылает из-за границы вексель (римессу) в валюте страны кредитора, должником по которому указана крупная фирма в стране кредитора, имеющая солидную репутацию. Данная фирма специализируется на международных расчетах, а потому выписывает и продает на рынок свои долговые обязательства (векселя), а затем их оплачивает предъявителям по наступлении срока платежа. Поскольку в международных расчетах переводные векселя выписываются на иностранную валюту, их курс по отношению к местной валюте всегда испытывает определенные колебания.

В российской исторической банковской терминологии тратту было принято называть «иностранным векселем на заграничное место». Это выражение, имеющее буквальные по структуре аналоги в других европейских языках, очень точно отражает специфику международных расчетов того времени: если речь идет о валютных курсах и валютных переводах в период до начала Первой мировой войны, и в особенности в эпоху до повсеместного распространения золотого стандарта, первичным понятием является не валютный курс, скажем, курс рубля к фунту стерлингов, а курс тратты на заграничное место (финансовый центр, финансовый рынок), например, курс трехмесячной тратты на Лондон из Петербурга. Именно эта техника расчетов при помощи векселей на заграничные места находится в центре внимания данной статьи (прим. ред.).

2 Эта трактовка термина «интеграция» отличается от определения других экономических историков. Ср., напр.: Neal L. Integration of International Capital Markets: Quantitative Evidence from the Eighteenth to Twentieth Centuries // Journal of Economic History. 1985. № 45. P. 219—226; Idem. The Integration and Efficiency of the London and Amsterdam Stock Markets in the Eighteenth Century // Journal of Economic History. 1987. № 47. P. 97—115; Schubert E.S. Innovations, Debts, and Bubbles: International Integration of Financial Markets in Western Europe, 1688—1720 // Journal of Economic History. 1988. № 48. P. 299—306; Idem. Arbitrage in the Foreign Exchange Markets of London and Amsterdam during the 18th Century // Explorations in Economic History. 1989. № 26. P. 1—20; Boyer-Xambeu М.-T., Deleplace G., Gillard L. A la recherce d’un age d’or des marches financiers: Integration et efficience au XVIIIe siecle // Cahiers d’economie politique. 1992. № 20/21. P. 33—65.

3 Cm.: Denzel M.A. Die Integration Deutschlands in das internationale Zahlungsverkehrssystem im 17. und 18. Jahrhundert // Wirtschaftliche und sozia- le Integration in historischer Sicht. Arbeitstagung der Gesellschaft fur Sozial- und Wirtschaftsgeschichte in Marburg 1995 / Schremmer E. (ed.). Stuttgart, 1996. S. 59s. Ср.: Idem. Die Integration ostmittel-, ost- und sudosteuropaischer Stadte in die internationalen Zahlungsverkehrsverbindungen im 19. und beginnenden 20 Jahrhundert // Sudost-Forschungen. 1996. № 55. S. 45—48; Idem. Die Integration der Schweizer Finanzplatze in das internationale Zahlungsverkehrssystem vom 17. Jahrhundert bis 1914 // Schweizerische Zeitschrift fur Geschichte. 1998. № 48. S. 177-235.

4 Idem. Les places de change de la peripherie europeenne considerees comme des enclaves territoriales: De l’association a l’integration des marches financiers dans le systeme de paiement par virements (bas Moyen Age — debut du 20e siec- le) // Les enclaves territoriales aux Temps Modernes (XVIe—XVIIIe siecles). Actes du Colloque de Besanjon / Delsalle P., Ferrer A. (eds.). Besanjon, 2001. P. 209—232 или на немецком языке с некоторыми дополнениями: Idem. Wechselplatze als territoriale Enklaven an der europaischen Peripherie: Von der Anbindung zur Integration von Finanzmarkten im System des bargeldlosen Zahlungsverkehrs (Spat- mittelalter bis beginnendes 20. Jahrhundert) // Leipzig, Mitteldeutschland und Europa. Festgabe fur Manfred Straube und Manfred Unger zum 70. / Zwahr H., Schirmer U., Steinfuhrer H. (eds.). Geburtstag, Beucha, 2000. S. 545—560.

5 Idem. Wechsel, Wechsler, Wechselbrief // Lexikon des Mittelalters. Vol. VIII. 1997. Cols. 2086-2089.

6 Idem. La Practica della Cambiatura // Europaischer Zahlungsverkehr vom 14. bis zum 17. Jahrhundert. Stuttgart, 1994. Chapters 3 and 4. Ср.: Pagnini della Ventura G-F. Della decima e di varie altre gravezze imposte dal commune di Firenze, Della moneta e della mercatura de’ Fiorentini fino al secolo XVI. 4 vols. Lisbona, Lucca, 1765—1766. Vol. IV: La Practica della Mercatura scritta de Giovanni di Antonio da Uzzano nel 1442; El Libro di Mercatantie et Usanze de’ Paesi / Borlandi F. (ed.). Torino, 1936. Ср.: Leone A. Some Preliminary Remarks on the Study of Foreign Currency Exchange in the Medieval Period // Journal of European Economic History. 1983. Vol. 12. № 3. P. 619-629.

7 «Безансон» — центр совершения финансовых сделок в Европе в XV—XVI вв., кочующая ярмарка «без места», называлась по имени места зарождения, города во Франш-Конте, однако затем собиралась в разных городах. На ярмарке проводились операции с переводными векселями, устанавливался курс денег, оформлялись денежные переводы, совершались другие финансовые сделки. «Безансон» считается предшественником фондовых бирж в Лондоне и Антверпене (прим. ред.).

8 См.: North М. Von den Warenmessen zu den Wechselmessen. Grundlagen des europaischen Zahlungsverkehrs in Spatmittelalter und Fruher Neuzeit // Europaische Messen und Marktesysteme in Mittelalter und Neuzeit / Johanek P., Stoob H. (eds.). Koln; Weimar; Wien, 1996. S. 223—238; Denzel M.A. La Practica della Cambiatura. Chapter 5; Jose Gentil da Silva. Banque et credit en Italie au XVIIe siecle. Paris, 1969; Boyer-Xambeu М.-T., Deleplace G, Gillard L. Monnaie prive et pouvoir des princes. L’economie des relations monetaires a la Renaissance. Paris, 1986; Idem. Goldstandard, Wahrung und Finanz im 16. Jahrhundert // Geldumlauf, Wahrungssysteme und Zahlungsverkehr in Nordwesteuropa 1300—1800. Beitrage zur Geldgeschichte der spaten Hansezeit / North M. (ed.). Koln; Wien, 1989. S. 167—181; Martinez Ruiz J.I. Mercato creditizio e profitti del cambio per lettera. Le operazioni di cambio con patto di ricorsa tra Siviglia e le fiere inter- nazionali di ‘Bisenzone’ (1589—1621) // Storia economica. Rivista quadrimestrale diretta da Luigi de Rosa. 2002. V. 5. № 1. P. 107—132.

9 Van der Wee H. The Growth of the Antwerp Market (14th—16th centuries). 3 vols. The Hague, 1963.

10 Учет векселя — покупка банком или специализированным кредитным учреждением векселей до наступления срока платежа по ним, осуществляемая по цене, равной их номинальной стоимости, за вычетом процента, размер которого определяется количеством времени, оставшегося до наступления срока платежа, и величиной ставки учетного процента. Обычно банки принимают к учету только векселя фирм или частных лиц, имеющих солидную деловую репутацию (прим. ред.).

11 Индоссамент — передаточная надпись, совершаемая на векселях или ценных бумагах при передаче прав требования по этим документам, т.е. при продаже, другому лицу (прим. ред.).

12 Schneider J. Hat das Indossament zum Niedergang der Wechselmessen im 17. und 18. Jahrhundert beigetragen? // Geldumlauf. S. 183—193.

13 Имеются в виду переводные банки («жиробанки»), специализировавшиеся на жиро-операциях (от итал. «giro» — круг, оборот), при которых передача наличных денег при платеже была заменена списыванием суммы платежа со счета должника и переписыванием ее на счет кредитора. Операции проводились при условии, что оба участника сделки имели вклады или открытые кредиты в банке, проводящем операцию. «Жиробанки» появляются в конце XVI — начале XVII в. («Banco del Giro» в Венеции с 1584 г., «Wisselbank» в Амстердаме с 1609 г., «Wechsel-Banco» в Гамбурге с 1619 г. и др.) (прим. ред.).

14 Для удобства расчетов в условиях чрезвычайного многообразия денежных систем расчеты в «жиробанке» велись в «банковских монетах» — условных платежных единицах с фиксированным содержанием драгоценного металла. Каждый крупный финансовый центр, в котором действовал «жиробанк», вводил свою «банковскую монету» (прим. ред.).

15 Van Dillen J.G. The Bank of Amsterdam // History of the Principal Public Banks / Idem (ed.). The Hague, 1934. P. 79-100.

16 Wahrungen der Welt III: Geld und Wahrungen in Europa im 17. Jahrhundert / Schneider J. et al. (eds.). Stuttgart, 1994. S. 39—95; Denzel M.A. La Practica della Cambiatura. S. 402.

17 Denzel M.A. Integration Deutschlands.

18 Mickwitz G. Aus Revaler Handelsbuchem. Zur Technik des Ostseehandels in der ersten Halfte des 16. Jahrhunderts. Helsingfors, 1938. S. 84—86, 91—95. Ср. также: North M. Geldumlauf. P. 149s.

19 Для Риги: см. прим. 79. Для Ревеля: Harder-Gersdorff E. Zwischen Rubel und Reichstaler. Soziales Bezugsfeld und geographische Reichweite des Revaler Wechselmarktes (1762—1800). Luneburg, 2000.

20 Eldem E. La circulation de la lettre de change entre la France et Constantinople au XVIIIe siecle // L’Empire Ottoman, la Republique Turquie et la France / Hamit Batu H., Bacque-Grammont J.L. (eds.). Istanbul; Paris, 1986. P. 88; Svoronos N.G. Le commerce de Salonique au XVIIIe siecle. Paris, 1956. P. 121; Rebuffat F., Courdurie M. Marseille et le negoce monetaire international (1785—1790). Marseille, 1966. P. 124; Frangakis-Syrett E. The Commerce of Smyrna in the Eighteenth Century (1700—1820). Athens, 1992. P. 143; Denzel M.A. Finanzplatze in der Levante und Nordafrika im 19. und 20. Jahrhundert // Wahrungen der Welt VIII: Afrikanische und levantinische Devisenkurse im 19. und 20. Jahrhundert / Schneider J. et al. (eds.). Stuttgart, 1994. S. 30—70.

21 Ср.: Schneider J., Schwarzer O. International Rates of Exchange: Structures and Trends of Payments Mechanism in Europe, 17th to 19th Century // The Emergence of a World Economy 1500—1914: Papers of the IX International Congress of Economic History / Fischer W., Mclnnis R.M., Schneider J. (eds.). Stuttgart, 1986. Part I. P. 155s.

22 Ср.: Denzel M.A. Die Integration ostmittel-, ost- und sudosteuropaischer Stadte...

23 Wahrungen der Welt I: Europaische und nordamerikanische Devisenkurse 1777—1914/ Jurgen Schneideret al. (eds.). Stuttgart, 1991. Vol. III. S. 413—451; Denzel M. A. Integration ostmittel-, ost- und sudosteuropaischer Stadte, passim.

24 Denzel M.A. Die Integration ostmittel-, ost- und sudosteuropaischer Stadte... S. 54—56.

25 Ibid. S. 62s., 72s.

26 Noback C., Noback F. Vollstandiges Taschenbuch der Munz-, Maass- und Gewichts-Verhaltnisse, der Staatspapiere, des Wechsel- und Bankwesens und der Usanzen aller Landerund Handelsplatze, 2 Abth. Leipzig, 1851. 1. Abth. S. 67, 376; 2. Abth. S. 1504ss., 1784; Noback F. Munz-, Maass- und Gewichtsbuch. Das Geld-, Maass- und Gewichtswesen, die Wechsel- und Geldkurse, das Wechselrecht und die Usanzen. Leipzig, 1877. S. 407, 584, 703, 1126, 1163; Wahrungen der Welt I/II / Schneideret al. (ed.). S. 110; Denzel M.A. Die Integration ostmittel-, ost- und sudosteuropaischer Stadte... S. 63.

27 Wahrungen der Welt I/II/Schneider et al. (ed.). S. 412; Denzel M.A. Die Integration ostmittel-, ost- und sudosteuropaischer Stadte. S. 64—66.

28 Wahrungen der Welt I/II/Schneider et al. (ed.). S. 95.

29 Ibid. S. 47-60.

30 Ibid. S. 252—255,393—395; Wahrungen der Welt I/III/Schneider et al. (ed.). S. 31-34, 193.

31 Wahrungen der Welt I/II / Schneider et al. (ed.). S. 6s.

32 Schwarzer O., Denzel M.A., Schnelzer P. Geld- und Wechselkurse in Deutschland und im Ostseeraum (18. und 19. Jahrhundert) // Statistik der Geld- und Wechselkurse in Deutschland und im Ostseeraum (18. und 19. Jahrhundert) / Schneider J. et al. (eds.) (Quellen und Forschungen zur Historischen Statistik von Deutschland XII). St. Katharinen, 1993. S. 43.

33 Немецкий таможенный союз (Zollverein) организован 1834 г. в результате слияния нескольких таможенных союзов немецких земель во главе с Северным немецким таможенным союзом, созданным Пруссией в 1818 г. Внутри союза уничтожались таможенные барьеры, а для торговли со странами, не входившими в союз, устанавливался общий тариф. Система договоров и правовых норм союза стала частью законодательства объединенной Германской империи в 1871 г. (прим. ред.).

34 Denzel М.А. Die Integration der Schweizer Finanzplatze. S. 228—233.

35 Idem. Bargeldloser Zahlungsverkehr im europaischen Uberseehandel von der Europaischen Expansion bis zum Ersten Weltkrieg, Jahrbuch fur europaische Uberseegeschichte. 2002. № 2. S. 73—80; Idem. Kolonialstadte als Finanzplatze vom 18. Jahrhundert bis 1914. Das asiatische Wechselnetz und seine Anbindung an das europaisch-internationale Zahlungsverkehrssystem // Kolonialstadte — Europaische Enklaven oder Schmelztigel der Kulturen? / Grander H., Johanek P. (eds.). Munster, 2001. S. 225-259.

36 Denzel M.A. The Transatlantic Cashless Payment System in the Northern Atlantic Zone from the 17th Century to 1840 // Atlantic History. History of the Atlantic System 1580—1830: Papers presented at an International Conference, held 28 August — 1 September, 1999 (Hamburg) / Pietschmann H.(ed.). Gottingen, 2002. P. 263-277.

37 Нижеследующее no: McCusker J.J. Money and Exchange in Europe and America, 1600—1775. A Handbook. London: Basingstoke, 1978.

38 Ibid. P. 120. В качестве примера см.: Price J. Joshua Johnson in London, 1771—1775: Credit and Commercial Organization in the British Chesapeake Trade // Statesmen, Scholars and Merchants: Essays in Eighteenth-Century History Presented to Dame Lucy Sutherland / Whiteman A. et al. (eds.). Oxford, 1973. P. 153—180, особенно P. 165.

39 McCusker J.J. Op.cit. P. 175.

40 The Pennsylvania Packet and Daily Advertiser. 1785/86.

41 McCusker J.J. Op. cit. P. 175.

42 Myers M.G. Origins and Development // The New York Money Market / B.H.Beckhart (ed.). Vol. I. New York, 1931. P. 6.

43 Для США: Denzel M.A. Der Aufstieg und die Einbindung der Vereinigten Staaten von Amerika in die Weltwirtschaft: Transatlantische Wechselkurse von 1783 bis 1914 //Wahrungen der Welt I/I/Schneider et al. (eds.). S. 146—179.

44 Noback C., Noback F. Vollstandiges Taschenbuch der Munz-, Maass- und Gewichts-Verhaltnisse... 2. Abth. S. 984, 1828; Idem. Munz-, Maass- und Gewichtsbuch. Das Geld-, Maass- und Wechselwesen, die Kurse, Staatspapiere, Banken, Handelsanstalten und Usanzen aller Staaten und wichtigem Orte. Leipzig, 1858. S. 610; Noback F. Munz-, Maass- und Gewichtsbuch. Das Geld-, Maass- und Gewichtswesen, die Wechsel- und Geldkurse, das Wechselrecht und die Usanzen. S. 621; J.C. Nelkenbrecher’s allgemeines Taschenbuch der Munz-, MaaB- und Gewichtskunde, der Wechsel-, Geld- und Fonds-Curse u.s.w. / H.Schwabe (ed.). Berlin, 1871. S. 439; Swoboda O. Die kaufmannische Arbitrage. Eine Sammlung von Notizen und Usancen sammtlicher Borsenplatze fur den prak- tischen Gebrauch. Berlin, 1889. S. 379s.; Idem. Die Arbitrage in Wertpapieren, Wechseln, Munzen und Edelmetallen. Handbuch des Borsen-, Munz- und Geldwesens samtlicher Handelsplatze der Welt / Ed. by Max Furst. Berlin, 1913. S. 702.

45 Officer L.H. Integration in the American Foreign-Exchange Market, 1791—1900 // Journal of Economic History. Vol. 45. 1985. P. 557—585; Kindleberger C.P. The Formation of Financial Centers: A Study in Comparative History. Princeton (N.J.), 1974. P. 52—56. Ср. также: Garbade K.D., Silber W.L. Technology, Communication and the Performance of Financial Markets: 1840—1975 // Journal of Finance. 1978. Vol. 33. P. 819-832.

46 Wahrungen der Welt I/I/Schneider et al. (ed.) S. 369—387, 458—473.

47 Ср.: Ibid. S. 320-368.

48 Ср.: Denzel M.A. Bargeldloser Zahlungsverkehr im europaischen Uberseehandel... P. 84—89, 92—95; Idem. Kolonialstadte... S. 239—249; Idem. Zur Finanzierung des europaischen Asienhandels in der Fruhen Neuzeit: Vom Zahlungsausgleich im Gewurzhandel zum bargeldlosen Zahlungsverkehr // Gewurze in der Fruhen Neuzeit: Produktion, Handel und Konsum. Beitrage zum 2. Ernahrungshistorischen Kolloquium im Landkreis Kulmbach 1999 / Idem (ed.). St. Katharinen, 1999. S. 37—69.

49 Magalhaes-Godinho V. L’economie de l’empire portugais au XVe et XVIe siecles. Paris, 1969. P. 649.

50 Ср.: Price J.P. Transaction Costs: A Note on Merchant Credit and the Organization of Private Trade // The Political Economy of Merchant Empires / Tracy J.D. (ed.). Cambridge, 1991. P. 288: «Тратты были известны в Азии, но они не так часто использовались в торговле между Европой и Азией, как между Европой и Америкой».

51 Ср.: Wahrungen der Welt I/II/Schneider et al. (eds.). S. 378s.; Ibid. I/III. S. 300, 378s., 451; Wahrungen der Welt XI: Nordwestdeutsche und dani- sche Wechselkurse vom ausgehenden 17. Jahrhundert bis 1914 / Denzel M.A. (ed.). Stuttgart, 1999. S. 69, 155—157; Statistik der Geld- und Wechselkurse in Deutschland und im Ostseeraum / Schneider et al. (ed.). S. 359.

52 Sprenger B. Wahrungswesen und Wahrungspolitik in Deutschland von 1834 bis 1875. Koln, 1981.

53 Craig L.A., Fisher D. The Integration ofthe European Economy, 1850—1913. Auckland, Macmillan Press Ltd, 1996. P. 99—118.

54 Ibid. P. 118—129; Schwarzer O. Goldwahrungssysteme und internationaler Zahlungsverkehr zwischen 1870 und 1914 // Eckart Schremmer (Hrsg.). Geld und Wahrung vom 16. Jahrhundert bis zur Gegenwart. Referate der 14. Arbeitstagung des Gesellschaft fur Sozial- und Wirtschaftsgeschichte vom 9. bis 13. April 1991 in Dortmund. Stuttgart, 1993. S. 191—228.

55 Ср.: Ahvenainen J. The Role of Telegraphs in the 19>h Century Revolution of Communications // Kommunikationsrevolutionen. Die neuen Medien des 16. und 19 / North M. (ed.). Jahrhunderts, Koln; Weimar; Wien, 1995. P. 73—80; Boyce R. Submarine Cables as a Factor in Britain’s Ascendency as a World Power // Ibid. P. 81—99.

56 Denzel M.A. Die Integration der Schweizer Finanzplatze... S. 228—233.

57 Wahrungen der Welt II: Europaische und nordamerikanische Devisenkurse 1914—1951 / Schneider et al. (eds.). Stuttgart, 1997. S. 66; Denzel M.A. Die Integration ostmittel-, ost- und sudosteuropaischer Stadte... S. 59s.

58 Исключением, возможно, является Бухарест, который нерегулярно котировался Веной лишь в течение нескольких лет (1842—1863 гг.) (в данный период — стадия 3) (Denzel M.A. Die Integration ostmittel-, ost- und sudo- steuropaischer Stadte... S. 66—68).

59 См.: Schwarzer O., Denzel M.A., Zellfelder F. Ostasiatische, indische und aus- tralische Wfechselkurse (1800—1914)// Wahrungen der Welt IV: Asiatische und australische Devisenkurseim 19. Jahrhundert/Jurgen Schneider etal. (eds.). Stuttgart, 1992.

S.1—65; Denzel M.A. Zahlungsverkehr, Wfechselkurse und Wahrungsverhaltnisse von Britischen Besitzungen in Afrika (1822—1931) // Wahrungen der Wfelt VIII / Schneider et al. (eds.). S. 1—29; Idem. Finanzplatze in der Levante und Nordafrika; Idem. Neuseelandischeuropaischer Zahlungsverkehr: Neuseelandische Wfechselkurse vor 1914 // Wahrungen der Welt V: Asiatische und australische Devisenkurse im 20. Jahrhundert / Schneider et al. (ed.). Stuttgart, 1994. S. 28—46; Idem. Finanzplatze, Wfechselkurse und Wahrungsverhaltnisse in Lateinamerika (1808—1914) //Wahrungender Welt VII: Lateinamerikanische Devisenkurse im 19. und 20. Jahrhundert / 1 Schneideret al. (ed.). Stuttgart, 1997. S. 1—106.

60 Hauser R. Die deutschen Uberseebanken. Jena, 1906; Vinnai V. Die Entstehung der Uberseebanken und die Technik des Zahlungsverkehrs im Asienhandel von 1850 bis 1875. Diss. Frankliirt/M., 1971; Muirhead S. Crisis Banking in the East. The History of the Chartered Mercantile Bank of India, London and China, 1853—1893. Aldershot, Brookfield, 1996.

61 Officer L.H. Integration in the American Foreign-Exchange Market...

62 Oddy J.J. European commerce, shewing new and secure channels of trade with the continent of Europe. London, 1805. P. 196.

63 Newman J. «A Very Delicate Experiment»: British Mercantile Strategies for Financing Trade in Russia, 1680—1780 // Industry and Finance in Early Modern History: Essays Presented to George Hammersley on the Occasion of his 74th Birthday / Blanchard I., Goodman A., Newman J. (eds.). Stuttgart, 1992. P. 128.

64 Ibid. P. 136s.

65 Ibid. P. 128.

66 Ibid.

67 Ibid.

68 Акцептовать — принять на себя обязательство платежа по переводному векселю (прим. ред.).

69 Roseveare Н. The Financial Revolution, 1660—1760. New York: Longman, 1991. P. 102.

70 Oddy J.J. European commerce, shewing new and secure channels of trade with the continent of Europe. Philadelphia, J. Humphreys, 1807. P. 197.

71 Newman J. Op. cit. P. 129.

72 Heller K. Die Geld- und Kreditpolitik des russischen Reiches in der Zeit der Assignaten (1768—1839/43). Wiesbaden, 1983. S. 250s.

73 Quellen zur Geschichte von Hamburgs Handel und Schiffahrt im 17., 18. und 19. Jahrhundert / Baasch E. (ed.). Hamburg, 1910. S. 391, 396s, 403s.

74 Eichbom K. von. Das soll und haben von Eichbom & Co. in 200 jahren. Schicksal und Gestaltung eines Bankhauses im Wandel der Zeiten. Munchen; Leipzig, 1928. Tab. XIX. S. 288.

75 Statistik der Geld- und Wechselkurse in Deutschland und im Ostseeraum (18. und 19. Jahrhundert) / Schneideret al. (eds.). S. 365—382.

76 Kelly P. The Universal Cambist and Commercial Instructor. 2 vols. London,

1821 [repr. 1835]. Vol. I. P. 304; Vol. II. P. 84; Noback C., Noback F. Munz-, Maass- und Gewichtsbuch... 1858. S. 925, 926s.

77 Statistik der Geld- und Wechselkurse in Deutschland und im Ostseeraum (18. und 19. Jahrhundert) / Schneideret al. (eds.). S. 378, 383.

78 Newman J. Op. cit. P. 138s.

79 Ср.: Dorosenko V.V., Harder-Gersdorff E. Ost-Westhandel und Wechselgeschafte zwischen Riga und westlichen Handelsplatzen: Lubeck, Hamburg, Bremen und Amsterdam (1758/59) // Zeitschrift des Vereins fur Lubeckische Geschichte und Altertumskund. 1982. № 62. S. 120—147; Harder-Gersdorff E. Zwischen Riga und Amsterdam: die Geschafte des Herman Fromhold mit Frederik Beltgens & Comp., 1783—1785 // The Interactions of Amsterdam and Antwerp with the Baltic Region 1400-1800 (NEHA 16). Leiden, 1983. P. 171-180; Idem. «Bullion Flow» and Rates of Exchange between Amsterdam and Riga (1783—1785) // Baltic Affairs. Relations between the Netherlands and North-Eastern Europe 1500—1800 (Baltic Studies I) / Lemmink J.Ph.S., van Koningsbrugge J.S.A.M. (eds.). Nijmegen, 1990. P. 97—119; Idem. Aus Rigaer Handlungsbuchern (1783—1785): Geld, Wahrung und Wechseltechnik im Ost-West-Geschaft der fruh- en Neuzeit // Eckart Schremmer (Hrsg.). Geld- und Wahrung vom 16. Jahrhundert bis zur Gegenwart. Stuttgart, 1993. S. 105—120.

80 Harder-Gersdorff E. The Baltic Provinces — «Bridge» or «Barrier» to Russian Engagement in Western Trade? A Study of «Russians at Reval» During the Reign of Catherine II // Jahrbucher fur Geschichte Osteuropas. 1997. № 45. P. 564.

81 Autio J. Valuuttakurssit Suomessa 1864—1911. Katsaus ja tilastosarj- at. Helsinki, 1992 (Suomen Pankin Keskustelualoitteita 1/92); Wahrungen der Welt II / Schneideret al. (eds.). S. 407—451.

82 Ср.: Kellenbenz H. Marchands en Russie aux XVIIe et XVIIIe siecles // Idem. Europa, Raum wirtschaftlicher Begegnung. Kleine Schriften I. Stuttgart, 1991. P. 221.

83 Statistik der Geld- und Wechselkurse in Deutschland und im Ostseeraum (18. und 19. Jahrhundert)/Schneideret al. (eds.). S. 389—401.