Индекс компаний нефтяной промышленности Санкт-Петербургской Фондовой биржи в конце XIX века

В научной литературе широко обсуждается усиление роли финансовых рынков, вызванное интенсификацией глобализации, начавшейся в последние десятилетия ХХ в. Однако современная волна глобализации - не первая в новейшей истории. Тем больший интерес представляет изменение роли финансовых рынков в период предыдущей волны XIX - начала ХХ в.

Этот процесс требует обширного исследования. Усилия авторов направлены на решение более частной проблемы - преодоление недостатка фактических данных о состоянии российского фондового рынка. В центре внимания находится динамика курсов ценных бумаг нефтяных компаний на Санкт-Петербургской бирже в конце позапрошлого столетия.

Следует отметить, что до сих пор такого рода проблемам было посвящено не так много исследований, в особенности - российских экономистов. Хотя первые работы по истории отечественных бирж были опубликованы еще в дореволюционной России, в советское время по понятным причинам они не получили должного продолжения.

Большая часть исследований была посвящена вопросам учреждения биржи, изменения законодательства, теориям спекулятивной торговли и т. д. Однако специальных работ по динамике курсов биржевых ценных бумаг практически не было [2]. За исключением, пожалуй, труда Б. Никольского, написанного в конце XIX в., где анализируется изменение котировок русских государственных бумаг.

Картина мало изменилась и на современном этапе. Несмотря на возросший интерес к функционированию фондового рынка, исследований его истории очень мало. Среди немногочисленных работ на эту тему особняком стоит монография Л. Бородкина «Российский фондовый рынок в начале XX века». В ней автор прослеживает влияние политических событий и экономических факторов на биржевые котировки промышленных компаний, включая нефтяные, в 1895-1914 гг.

Санкт-Петербургская биржа оставалась почти полностью товарной до середины XIX в. Расцвет ее фондового направления начинается после отмены крепостного права [2]. В этот период стали активно учреждаться акционерные компании. Интерес публики к их ценным бумагам был обусловлен величиной дивидендов. Проценты по вкладам в государственных кредитных учреждениях варьировались от 3 до 7 % [4]. А, скажем, у Общества первоначального заведения транспорта, основанного в 1822 г., средний ежегодный дивиденд на акцию в 1823-1857 гг. составлял около 69 %. Не удивительно, что «.. .люди всяких званий и состояний бросились толпами в акционерную предприимчивость» [6].

Следует отметить, что регулирование деятельности акционерных компаний в тот период имело некоторые нюансы. В его основу был положен закон об акционерных компаниях 1836 г. Согласно ему акционерные предприятия относились к разновидности торговых товариществ [11]. При этом в законе даже не было разъяснений - является ли акционерная компания юридическим лицом.

В то время как законодательство Англии (1856), Франции (1867) и Германии (1870) изменялось в соответствии с требованиями времени, российское становилось существенным ограничением для свободного создания акционерных обществ. Надежды П. Писемского на скорое изменение законодательства, высказанные в 1878 г., не оправдались [8]. Закон не менялся на протяжении XIX в., что позволило Л. Петражицкому констатировать: «Акционерное законодательство в России находится поистине в печальном положении» [7]. Устаревшее акционерное законодательство способствовало росту злоупотреблений акционерами своими правами [2, 7, 8, 11]. Комментируя сложившуюся ситуацию, И. Кауфман утверждал, что «...большинство современных компаний бесконтрольны. Акционеры делятся на волков и овец; волки господствуют над овцами» [5].

Фактором, стимулировавшим рост фондового рынка, стало появление в стране значительного по своим размерам иностранного капитала. Хозяйственная конъюнктура благоприятствовала тому, что акции предприятий начали «.приобретать такую значительную премию, что публика, даже не имевшая никаких капиталов, бросилась на приобретение их, закладывая свои ценности в банках.» [2]. Хотя и во второй половине XIX в. товарных бирж было больше, чем фондовых, в России основной оборот происходил уже на фондовых секциях. В то же время их обороты значительно уступали оборотам европейских бирж [10].

В России фондовые секции присутствовали на биржах Санкт-Петербурга, Москвы, Варшавы, Харькова, Киева и Риги. Главнейшую роль среди перечисленных бирж играла столичная. Это было связано с тем, что в Санкт-Петербурге находилось большинство акционерных компаний, кредитных учреждений, торговых товариществ. Практически все дивидендные ценности обращались здесь [2].

Основные спекуляции на бирже были связаны с дивидендными бумагами. Профессор Кауфман утверждал, что «...путем манипуляций, касающихся дивиденда, учредитель возбуждает сильный спрос на бумаги» [5]. Как следствие усиленной игры (прежде всего на акциях Рыбинской железной дороги) и искусственно подогреваемого спроса ряда кредитных учреждений на промышленные бумаги в 1869 г., на Санкт-Петербургской бирже произошел первый биржевой кризис. Он закончился погромом.

Мировой кризис 1873 г. мало отразился на Санкт-Петербургской бирже: в отличие от 1876 г., когда последовало понижение котировок ценных бумаг в весьма значительных размерах, доходивших до 30 %. Экономисты связали данное событие главным образом с политическими обстоятельствами того времени [12].

Следующий биржевой кризис разразился в 1894-1895 гг. Объяснялся данный кризис тем, что в биржевые операции «.влезла масса посторонней публики», действовавшей при помощи банкирских организаций [12]. Азарт захватил контингент биржи, который покупал бумаги с целью игры. Все думали, что найдется еще кто-то, кто купит их ценные бумаги еще дороже. И. Кауфман так описывал ситуацию в Вене в 1873 г., которая повторилась спустя более 20 лет в Санкт-Петербурге: «...всякий на бумаги смотрит только как на товар, который раньше или позже будет искать своего покупателя» и соглашался с К. Гаттенбергером, что «...цены на акции устанавливаются совершенно искусственно» [5].

По расчетам В. Судейкина, в данный период на Санкт-Петербургской бирже обращалось бумаг по биржевым расценкам на сумму около 1 147 млн руб. Причем треть этой суммы была заложена в банках. В результате необоснованного (спекулятивного) повышения курса акций вскоре началось существенное понижение цен. К примеру, цены на паи нефтяного товарищества «Нобель» колебались в 1895 г. от 13 600 до 4 800 руб. за пай. Общие потери от кризиса 1894-1895 гг. оценивались в несколько десятков миллионов рублей [12].

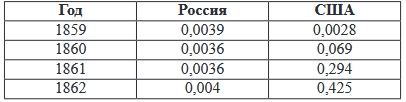

Перейдем к краткому рассмотрению состояния нефтяной отрасли. До отмены откупа, т. е. до 1872 г. отечественная нефтяная промышленность находилась в зачаточном состоянии [9]. Более полувека, начиная с 1820 г., она была под жестким контролем со стороны государства и фактически стояла на месте. В США же добыча нефти, стартовавшая всего лишь в 1859 г., в кратчайшие сроки в разы обогнала показатели российской нефтянки (табл. 1). Если в 1859 г. американцы производили 72 % от российской добычи, то в 1862 г. наша страна добывала менее 1 % от их уровня.

С отменой откупа в нефтяной промышленности Российской империи стали появляться буровые скважины:

- в 1872 г. - 2;

- в 1876 г. - 62;

- в 1879 г. - 251;

- в 1885 г. - 344 [9].

За 1872-1878 гг. России удалось увеличить добычу нефти более чем в 13 раз. В отрасли стало появляться больше компаний. Некоторые из них захотели разместить свои акции на российских фондовых биржах.

Таблица 1. Добыча нефти в России и США, млн т [3]

Построение индекса Санкт-Петербургской фондовой биржи конца XIX в. сопряжено с рядом объективных трудностей. Некоторые из них связаны с характером первичной информации, другие - с небольшим числом сделок в течение рассматриваемого периода.

В своих расчетах авторы опирались на данные о курсах ценных бумаг, собранные У. Геоцманном, К. Кабалисом и П. Радченко и размещенные на сайте Йельской бизнес-школы [13]. Эти данные имеют свои недостатки.

Во-первых, они неоднородны. В одних случаях это данные о максимальной и минимальной цене месяца, в других - данные о ценах спроса и предложения. Порой они представляют собой выборку, состоящую из цен в начале и в конце месяца без информации о ежедневных колебаниях.

Во-вторых, отсутствует информация о ряде параметров торговли:

- об объемах сделок;

- о числе акций, выставленных на продажу;

- величине спроса.

Таким образом, остается неизвестным, какое число акций тех или иных фирм реально участвовало в биржевых торгах.

Характерное для фондовых торгов XIX в. небольшое число сделок и нерегулярность заявок порождают проблему технического характера. Если исходить из того, что для вычисления индекса за какой-либо период по каждой бумаге, вошедшей в индекс, в этом периоде должны осуществляться сделки, то индекс будет иметь определенное значение лишь в некоторые моменты времени, оставаясь на протяжении месяцев, а то и лет неопределенным. Конечно, можно каждый раз изменять базу расчета индекса. Но тогда на его изменения будут влиять дополнительные факторы. Кроме того, представляется невозможным предложить объективный критерий периодического включения и исключения ценных бумаг из базы расчета.

Принимая во внимание эти соображения, авторы остановились на необходимости восстановления цен бумаг в те периоды, когда по ним отсутствовали торги и/или заявки. Выбор процедуры такого восстановления производился в целях минимизации априорных представлений о поведении курса ценной бумаги. Также эта процедура не должна вносить слишком больших изменений в оценку таких параметров, как риск и доходность. Эти изменения должны быть прозрачными и обоснованными насколько это возможно.

Авторы исходили из следующих соображений. Изменения доходности ценных бумаг возникают, когда происходят события, заставляющие участников рынка оценивать бумаги тех или иных эмитентов как переоцененные или недооцененные. Если таковых нет, то доходность определяется только рыночным риском ценной бумаги.

В длительной перспективе доходность актива определяется ставкой межвременных предпочтений, которую можно считать постоянной, и надбавкой за риск. Риск в таком случае будет представлен дисперсией доходностей на малых промежутках, рассчитанной для всего длительного периода. Чтобы отделить плату за риск от требуемой доходности, нужны дополнительные расчеты. Но долгосрочная доходность по активам должна быть постоянной.

В те периоды, когда не происходит существенных изменений конъюнктуры (во всяком случае, о которых известно участникам рынка), доходность обязана быть приблизительно равной долгосрочной доходности. В этом случае инвесторы не выигрывают и не проигрывают от изменения своих позиций. Единственное, что может побудить их к сделкам, - личные причины, требующие дополнительной ликвидности. Итак, эти периоды будут характеризоваться либо долгосрочной доходностью, либо отсутствием сделок вообще.

Следовательно, зная долгосрочную доходность ценной бумаги, можно восстановить по ней цену бумаги в те периоды, когда по ней отсутствуют сделки и/или заявки. Таким образом, следует построить уравнение авторегрессии

pt = apt-1 + εt (1)

где p, pt-1 - курсы ценной бумаги - текущий и последнего наблюдения;

а - коэффициент регрессии;

εt - ошибка.

Очевидно, что

a = 1 + r,... (2)

где r - средняя (ожидаемая) доходность за период.

Может показаться оправданным включение в уравнение регрессии также фактора временного промежутка между сделками. Однако вид уравнения (1) делает такое включение неоправданным с содержательной точки зрения. Включение переменной времени между сделками означало бы, что ценная бумага с нулевой стоимостью должна обладать бесконечной (плюс или минус) доходностью.

Итак, процедура состоит в следующем. Берем ценовой показатель: средняя между максимальной и минимальной ценой ценной бумаги за месяц (независимо от того, была ли это только заявленная цена или по ней была совершена сделка). Затем строим уравнение авторегрессии (1) по имеющимся данным, т. е. когда в течение месяца были сделки или, по крайней мере, заявки. По полученной из уравнения (2) средней доходности за период восстанавливаем значения за те месяцы, когда ни сделок, ни заявок не было.

Такая процедура приводит к некоторым изменениям доходности и риска за период в сравнении с теми значениями, которые могли бы быть получены исходя из первоначальных данных. Так, средняя доходность за период, рассчитанная без учета восстановленных значений, очевидно должна быть приблизительно равна доходности из уравнения (2). Поскольку доходность представляет собой положительную величину, восстановление приведет к тому, что пропущенное значение будет больше последнего известного значения. Следовательно, за все пропущенные периоды, идущие подряд (кроме последнего), доходность будет примерно равна средней, а в последний - меньше среднего. Таким образом, восстановление значений по предложенной процедуре приведет к заниженной средней доходности за период в сравнении с полученной по начальным данным без восстановления. Это занижение будет тем больше, чем больше разрывов в рассматриваемом временном ряду и чем они продолжительнее. Впрочем, полученный результат нужно рассматривать скорее как скорректированную доходность, нежели искаженную.

Что касается риска, то применяемая процедура скорее всего сделает бумаги с меньшей ликвидностью менее рисковыми, поскольку наличие промежутков, заполняемых исходя из средней доходности за период, уменьшит дисперсию. В сторону повышения риска будут действовать только последние из идущих подряд пропущенных периодов. Однако их влияние вряд ли будет достаточно велико. В ряду с восстановленными ценами риски, как и доходности, будут меньше, чем полученные, исходя из первоначальных данных без восстановления.

Соответственно и восстановленный фондовый индекс характеризуется меньшей доходностью и меньшей волатильностью, чем индекс, рассчитанный по первичным данным.

Нефтяная отрасль в 1878-1896 гг. была представлена на Санкт-Петербургской фондовой бирже 1-5 предприятиями и 1-6 видами ценных бумаг. Поскольку неизвестно действительное количество ценных бумаг, торговавшихся на бирже, в расчетах используются данные об общем количестве выпущенных компаниями бумаг.

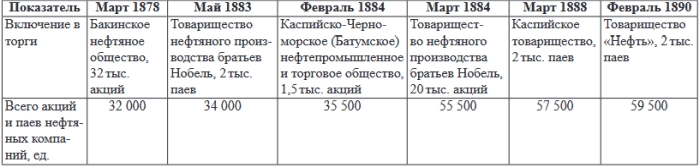

Анализ данных табл. 2 свидетельствует об изменениях в составе и количестве ценных бумаг нефтяных компаний, торговавшихся на Санкт-Петербургской фондовой бирже. Впервые ценные бумаги нефтяных компаний появляются на ней в марте 1878 г. Это акции Бакинского нефтяного общества. До мая 1883 г. они остаются единственными ценными бумагами нефтяных компаний на бирже.

Май 1883 - февраль 1890 г. - период увеличения числа компаний нефтяной промышленности, чьи ценные бумаги обращаются на фондовой бирже. С февраля 1890 г. и до конца рассматриваемого периода количество компаний и ценных бумаг не менялось.

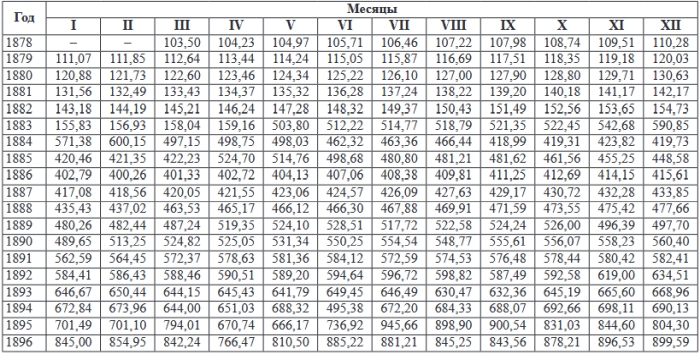

Нефтяной фондовый индекс Санкт-Петербургской фондовой биржи был рассчитан как средневзвешенная цена ценных бумаг нефтяных компаний исходя из рыночного курса и общего числа ценных бумаг компаний. Таким образом, в 1878-1896 гг. нефтяной индекс в большой степени определялся ценами акций Бакинского нефтяного общества (32 тыс. акций) и ценных бумаг Товарищества нефтяного производства братьев Нобель (2 тыс. паев и 20 тыс. акций). Итоги расчетов представлены в табл. 3.

За 1878-1896 гг. индекс ценных бумаг нефтяных компаний вырос в 8,69 раза. Его средняя месячная доходность составляла 1,53 %, а волатильность (среднеквадратическое отклонение среднемесячной доходности) - 15,21 %. Наибольшими темпами индекс рос в 1880-1884 гг., т. е. в период входа на рынок производств Нобелей и Ротшильдов (Каспийско-Черноморское (Батумское) нефтепромышленное и торговое общество).

Среднемесячные темпы роста нефтяного индекса Санкт-Петербургской фондовой биржи в 1878-1896 гг. составляли:

- 1878-1879 - 0,71 %;

- 1880-1884 - 3,83 %;

- 1885-1889 - 0,35 %;

- 1890-1896 - 0,93 %.

Изучение истории фондового рынка конца XIX в. представляет интерес по ряду причин. В этот период в развитии мировой экономической системы происходили процессы, во многом сходные по своей логике с современными глобализационными тенденциями. Для России это важно еще и потому, что был длительный перерыв в существовании фондового рынка, который затрудняет использование собственного исторического опыта.

Изучение исторической динамики фондового рынка связано не только с поиском информации, но и с преодолением ее неполноты и разнородности. Также низкая ликвидность фондового рынка XIX в. порождала весьма длительные отрезки времени, когда сделки с теми или иными ценными бумагами не осуществлялись.

Авторы попытались разработать методику построения фондового индекса для Санкт-Петербургской биржи и применить ее к акциям нефтяных компаний. По их мнению, это может поспособствовать, с одной стороны, уточнению роли, которую играла нефтяная промышленность в России во второй половине позапрошлого века. А с другой стороны - увеличению возможностей проверки гипотез относительно факторов, влияющих на курсы ценных бумаг на отечественном рынке.

Таблица 2. Изменения в составе и количестве ценных бумаг нефтяных компаний

на Санкт-Петербургской фондовой бирже в 1878-1890 гг. [1]

Таблица 3. Нефтяной индекс Санкт-Петербургской фондовой биржи в 1878-1896 гг., руб. [1,

Список литературы

1. Акционерное дело в России. Министерство финансов России. СПб. 1897.

2. Бородкин Л. И., Коновалова А. В. Российский фондовый рынок в начале XX в.: факторы курсовой динамики. СПб. 2010.

3. Дьяконова И. А. Нефть и уголь в энергетике царской России в международных Сопоставлениях. М. 1999.

4. Идельсон В. Р. Кредиты, банки и биржа. СПб. 1912.

5. Кауфман И. Теория биржевых кризисов. СПб. 1878.

6. Перозио Н. Очерки русских акционерных компаний. СПб. 1859.

7. Петражицкий Л. Акционерная компания. СПб. 1898.

8. Писемский П. Акционерные компании с точки зрения гражданского права. М. 1876.

9. Старцев Е. И. Бакинская нефтяная промышленность: историко-статистический очерк. Баку. 1886.

10. Судейкин В. Т. Биржа и биржевые операции // Экономический журнал. 1892. № 3-4.

11. Тернер Ф. Акционерные общества. СПб. 1875.

12. Тимофеев А. Г. История Петербургской биржи. СПб. 1913.

13. URL: http://icf. som. yale. edu/st-petersburg- stock-exchange1865-1917.

Авторы:

С. С. Винокуров, кандидат экономических наук, доцент кафедры экономической теории и мировой экономики

Санкт-Петербургский государственный университет экономики и финансов

e-mail: stepan_vinokurov@mail. ru

П. А. Гурьянов, кандидат экономических наук, ассистент кафедры экономической теории

Национальный минерально-сырьевой университет «Горный»

Е-mail: d1d1@pochta. ru

Просмотров: 1726

Источник: Гурьянов П.А., Винокуров С.С. Индекс компаний нефтяной промышленности Санкт-Петербургской Фондовой биржи в конце XIX века // Финансы и кредит, N16, 2013 г.

statehistory.ru в ЖЖ: